نگاهی به هفته گذشته…..

رویدادی که کل تقویم اقتصادی هفته گذشـته، سـخنان روئسـای بانک های مرکزی و حتی نشسـت صنـدوق بین المللـی پـول را تحت الشـعاع خـود قـرار داد حملـه بامـداد یکشـنبه ایـران به اسـرائیل بـود. ایـن رخـداد که به تلافی حمله موشـکی اسـرائیل بـه کنسـول گری جمهوری اسلامی در دمشـق انجـام شـد بـه شـکل گسـترده ای از سـوی رسـانه های خبـری اعـم از اقتصـادی و سیاسـی تحـت پوشش قرار گرفت و واکنشـهای سران اغلب کـشورها و مجمع بین الملـلی را به دنبال داشت.

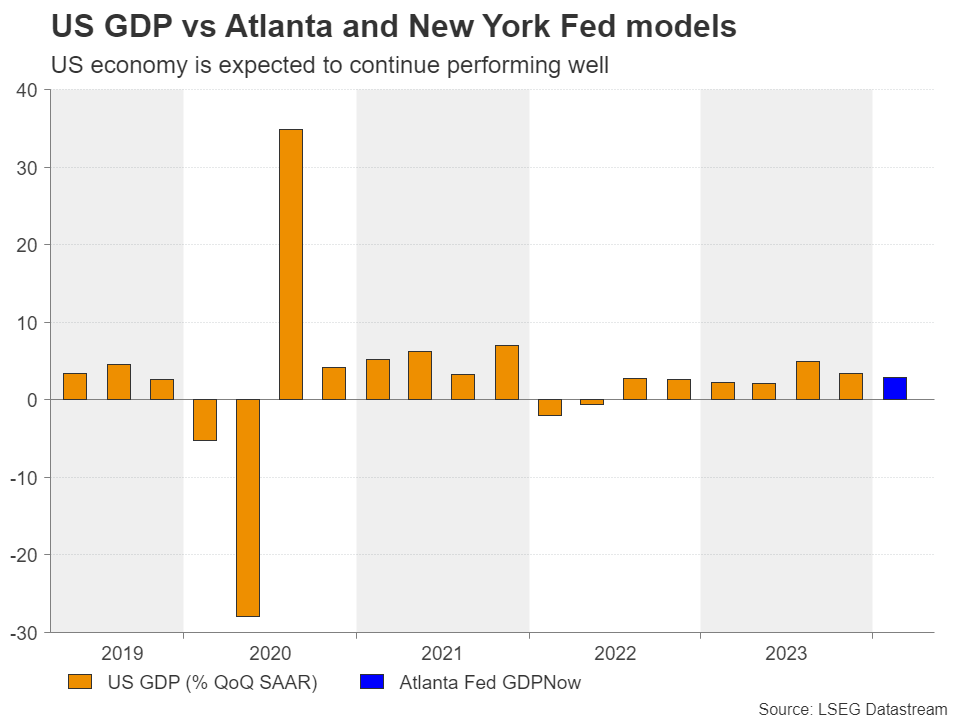

در آمریکا خرده فروشی در ماه مارس 0.7 درصد افزایش یافت که بیشتر از حد انتظار بود. شاخص تولید Empire State که فعالیت را در منطقه نیویورک اندازه گیری می کند، در ماه آوریل نسبت به مارس افزایش یافت اما همچنان در محدوده انقباضی باقی ماند. لازم به ذکر است که هزینه کرد مصرف کننده تقریباً 70 درصد از تولید ناخالص داخلی ایالات متحده را تشکیل می دهد. پس انعطاف پذیری مصرف کننده به حفظ رونق اقتصادی آمریکا کمک می کند. از همین رو پیش بینی می شود که فدرال رزرو به دلیل تورم بالا و قدرت بازار کار محتاطانه عمل کند.

تولید ناخالص داخلی چین یا همان GDPچین در سه ماهه اول 5.3 درصد نسبت به سال گذشته رشد کرد که بیشتر از حد انتظار بود. همچنین تولیدات صنعتی چین در سه ماهه اول 6.1 درصد نسبت به سال قبل افزایش یافت. اقتصاد چین علیرغم ضعف بخش املاک، همچنان به رشد خود ادامه می دهد.

نرخ تورم سالانه کانادا در ماه مارس به 2.9 درصد کاهش یافت، بدون احتساب قیمت بنزین، تورم از 2.9 درصد در فوریه به 2.8 درصد کاهش یافت. شاخص قیمت مصرف کننده 0.6 درصد نسبت به ماه قبل افزایش یافت که بزرگترین افزایش از ژوئیه 2023 بود. پس از انتشار داده های تورم، احتمال کاهش نرخ بهره توسط BoC در ماه ژوئن افزایش یافت و دلار کانادا در برابر دلار آمریکا به پایین ترین سطح خود در پنج ماه گذشته سقوط کرد.

در انگلستان تورم از 3.4% در فوریه به 3.2% در مارس کاهش یافت (پایینترین سطح از سپتامبر 2021)و تورم هسته (بدون انرژی، غذا و تنباکو) از 4.5% به 4.2% کاهش یافت (کمی بالاتر از پیشبینیها)ودر نهایت تورم خدمات از 6.1% به 6% کاهش یافت (کمی بالاتر از پیشبینیها)با توجه به این داده ها سرمایهگذاران انتظار اولین کاهش نرخ بهره را به تعویق انداختند (به سپتامبر یا نوامبر). از طرفی تنشهای خاورمیانه میتواند تورم را افزایش دهد.

اما خرده فروشی انگلستان در مارس بدون تغییر بود (انتظار 0.3% افزایش بود)آمارهانشان می دهند که مصرفکنندگان از افزایش هزینه زندگی رنج میبرند اکنون برای دو ماه متوالی است که رکود در بخش فروش وجود دارد. و خرده فروشان برای جذب خریداران، قیمتها را کاهش دادهاند.

هفته پیش رو: گزارش تولید ناخالص داخلی آمریکا و تصمیم بانک مرکزی ژاپن در صدر دستور کار قرار دارد.

- ارقام تولید ناخالص داخلی آمریکا، شاخص قیمت مصرفی شخصی هسته (COR PCE) و شاخص مدیران خرید، آزمون های بعدی دلار خواهند بود.

- بازار منتظر سیگنال بانک مرکزی ژاپن در مورد افزایش نرخ بهره بعدی است.

- همچنین شاخص مدیران خرید اتحادیه اروپا و انگلستان و همچنین نرخ تورم مصرف کننده استرالیا نیز منتشر خواهد شد.

- فصل گزارشهای مالی با انتشار گزارش شرکتهای فناوری غول پیکر داغ میشود.

آیا دادههای آمریکا میتواند احتمال کاهش نرخ بهره توسط فدرال رزرو را از بین ببرد؟

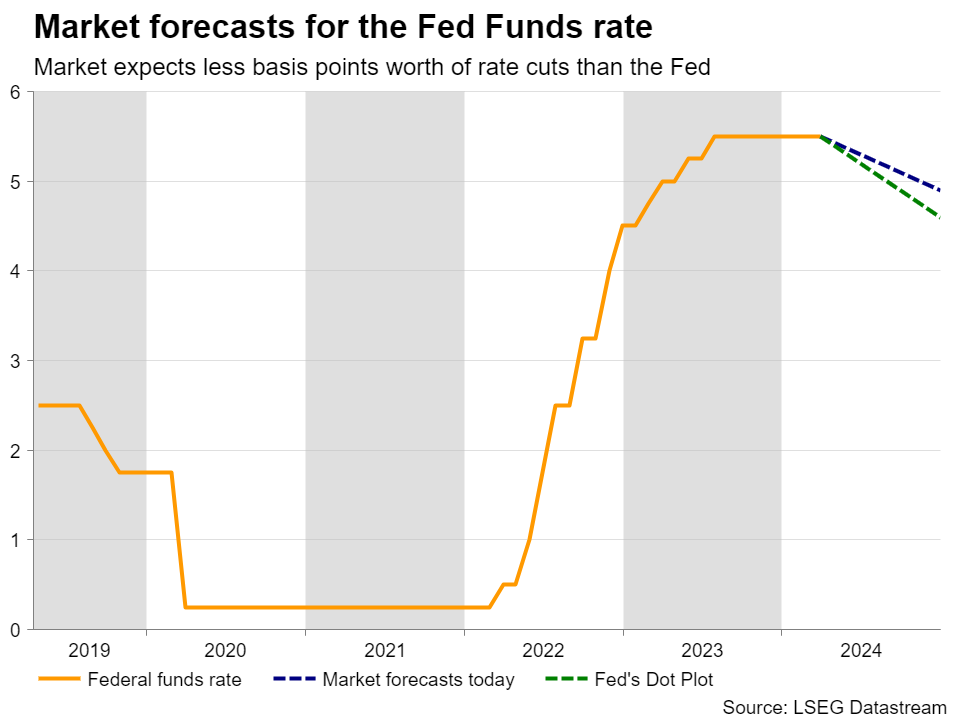

ارزش دلار در دو هفته گذشته با قدرت بهبود یافته است، چرا که انتشار گزارش تورم مصرف کننده آمریکا که نشان دهنده افزایش مجدد تورم در مارس بود، گاوهای بازار را به اتخاذ موقعیتهای خرید بلندمدت تشویق کرد.

با توجه به اینکه چندین سیاستگذار فدرال رزرو، از جمله رئیس جمهور پاول، پس از انتشار گزارش اعلام کردند که عجلهای برای تسهیل سیاست پولی در آینده نزدیک وجود ندارد، و با فروش خردهفروشی که در روز دوشنبه بسیار قویتر از حد انتظار ظاهر شد، سرمایهگذاران میزان کاهش نرخ بهره را که برای امسال انتظار داشتند، بیشتر کاهش دادند. آنها اکنون انتظار دارند که نرخ بهره تنها 42 واحد پایه کاهش یابد، که بسیار کمتر از پیش بینیهای خود فدرال رزرو یعنی 75 واحد پایه است.

هفته آینده احتمالا توجهها به اولین برآورد تولید ناخالص داخلی برای سه ماهه اول و همچنین شاخص قیمتهای مصرفی شخصی هسته برای مارس جلب خواهد شد. بزرگترین اقتصاد جهان در سه ماهه آخر سال 2023 به میزان 3.4 درصد رشد سه ماهه (سالانه تعدیل شده فصلی) داشته است و طبق مدل GDPNow فدرال رزرو آتلانتا، این روند همچنان قوی بوده و در سه ماهه اول 2.9 درصد رشد کرده است. در مورد شاخص قیمتهای مصرفی شخصی هسته، که معیار تورم مورد علاقه فدرال رزرو است، ثبات قیمتهای مصرفکننده در این ماه احتمالا ریسک را به سمت بالا سوق میدهد. همچنین شاخصهای اولیه مدیران خرید S&P Global برای ماه آوریل نیز در روز سهشنبه منتشر میشود و فعالان بازار میتوانند نگاهی به وضعیت ورود اقتصاد آمریکا به سه ماهه دوم داشته باشند.

یک هفته دیگر پر از دادههای قوی ایالات متحده ممکن است تأثیر بیشتری بر انتظارات کاهش نرخ بهره فدرال رزرو داشته باشد، و این سوال به خوبی میتواند از اینکه فدرال رزرو امسال چقدر نرخ بهره را کاهش خواهد داد، به این تغییر کند که آیا اصلا امسال کاهش نرخی وجود خواهد داشت یا خیر. چنین تحولاتی به احتمال زیاد به دلار آمریکا اجازه میدهد تا به روند صعودی خود ادامه دهد.

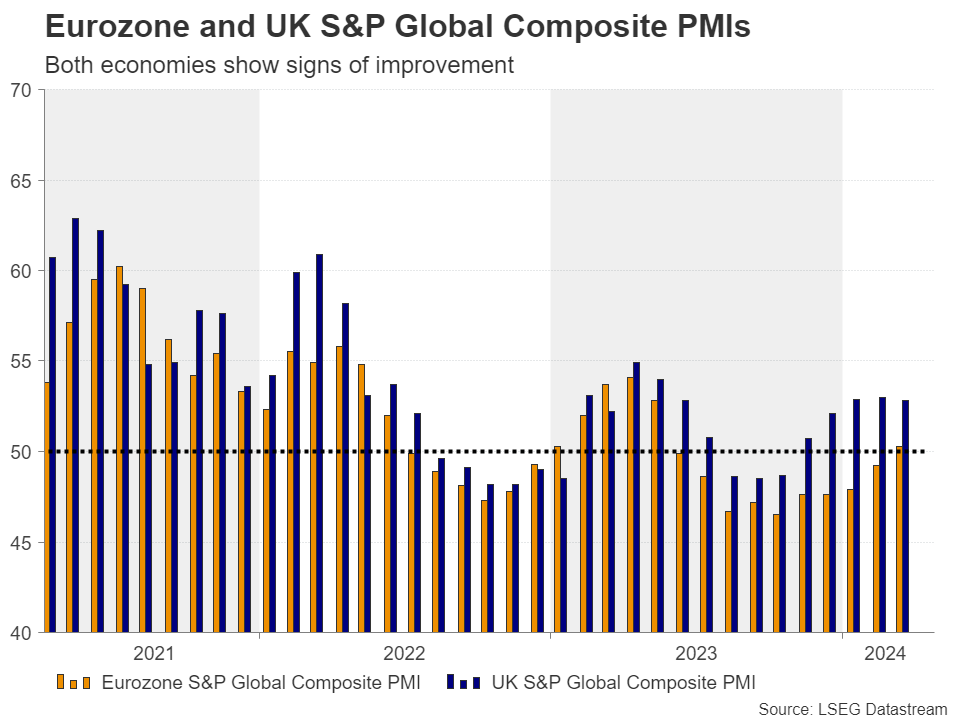

معاملهگران یورو و پوند منتظر PMI ها هستند.

علاوه بر برآورد اولیه دادههای PMI آمریکا که توسط S&P Global گزارش میشود، شاخص مدیران خرید برای ناحیه یورو و بریتانیا نیز در روز سهشنبه منتشر خواهند شد.

بانک مرکزی اروپا (ECB) در آخرین نشست خود در هفته گذشته نرخ بهره را بدون تغییر نگه داشت، اما سیگنال های واضح تری ارسال کرد که ممکن است به زودی کاهش نرخ بهره را آغاز کند. گزارش ها پس از تصمیم حاکی از آن است که سیاستگذاران همچنان انتظار اولین کاهش نرخ ۰.۲۵ درصدی را در ماه ژوئن دارند.

در مورد بانک مرکزی انگلستان (BoE)، پس از داده های بهتر از حد انتظار مشاغل در این هفته و آمار تورم بالاتر از پیش بینی، کاهش نرخ ۲۵ واحدی برای سپتامبر کاملا پیش بینی شده است.

هر دو اقتصاد اروپا و بریتانیا اخیراً بر اساس آخرین آمار PMI خود، نشانههایی از بهبود را نشان دادهاند، اما به نظر میرسد تورم در هر دو منطقه به سمت اهداف بانک مرکزی اروپا و بانک مرکزی انگلستان در حرکت است. بنابراین، حتی اگر این انتشارات باعث افزایش قیمت شوند، بعید است انتظارات بازار نسبت به اقدامات بانک مرکزی اروپا و بانک مرکزی انگلیس به طور چشمگیری تغییر کند و در نتیجه، بعید است یورو و پوند بازگشت قوی در برابر دلار قدرتمند داشته باشند.

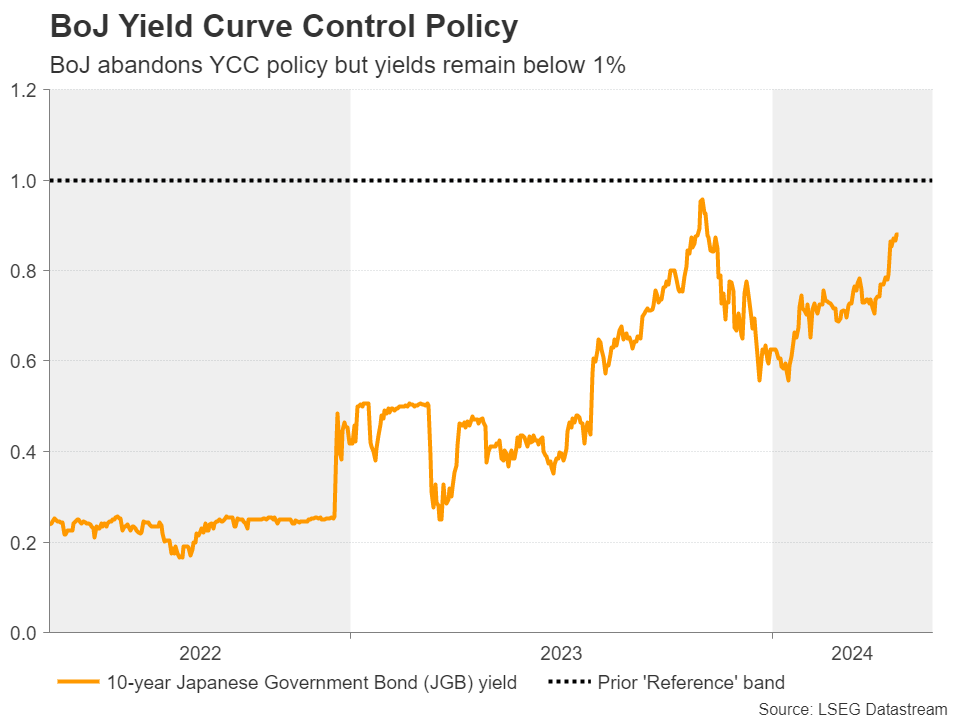

زمزمههای مداخله در بازار ارز و نشست پولی BoJ!

یکی دیگر از رویدادهای مهم در هفته آینده، تصمیم بانک مرکزی ژاپن (BoJ) در روز جمعه است. در آخرین نشست این بانک، مقامات ژاپنی پس از سالها نرخ بهره منفی را با 10 واحد پایه افزایش دادند و سیاست کنترل منحنی بازدهی را لغو کردند.

با این حال، با توجه به اینکه بانک اعلام کرده است که خرید اوراق قرضه را تقریباً به همان مقدار قبلی ادامه خواهد داد و با اشاره آقای اوئدا، رئیس کل بانک، به اینکه آنها شرایط سیاستی حمایتی را حفظ خواهند کرد، سرمایه گذاران همچنان بر این باورند که هرگونه افزایش بعدی نرخ بهره بسیار تدریجی و کند خواهد بود.

با وجود اینکه بازار زمان دومین افزایش نرخ بهره را به جلو انداخته و احتمال 86 درصدی برای آن در ماه جولای قائل است، ین همچنان به سقوط خود ادامه داده است، که باعث هشدارهای شدید مقامات ژاپنی در مورد مداخله جدی شده است. این هشدارها هم نتوانست جلوی سقوط ین را بگیرد و ارزش دلار در برابر ین این هفته به نزدیکی سطح 155.00 رسید.

رئیس کل بانک مرکزی ژاپن، آقای اوئدا، در اظهار نظری درباره سقوط ین گفت که بانک مرکزی مستقیماً به تغییرات نرخ ارز پاسخ نخواهد داد و گمانه زنی ها در مورد اینکه سقوط ین ممکن است آنها را مجبور به افزایش زودهنگام نرخ بهره کند را رد کرد، اگرچه او افزود که اگر تورم همچنان به سرعت افزایش یابد، احتمالاً افزایش دیگری در نرخ بهره در اواخر امسال رخ خواهد داد.

با در نظر گرفتن همه این موارد، و با توجه به اینکه تورم از زمان آخرین گردهمایی بانک مرکزی ژاپن به طور قابل توجهی افزایش یافته است، سرمایه گذاران ممکن است به دنبال نشانه هایی باشند که آیا افزایش نرخ بهره در ماه های تابستان اکنون واقعاً محتمل تر است یا خیر. این بدان معناست که موضع گیری محتاطانه بانک مرکزی در این نشست می تواند منجر به فروش بیشتر ین شود و به طور چشمگیری احتمال مداخله را افزایش دهد، به خصوص اگر مقامات ژاپنی حتی قبل از آن وارد عمل نشوند.

تحلیلگران با انتشار شاخص قیمت مصرف کننده توکیو که چند ساعت قبل از نشست قرار است منتشر شود، می توانند تصویری از وضعیت تورم در ماه آوریل به دست آورند.

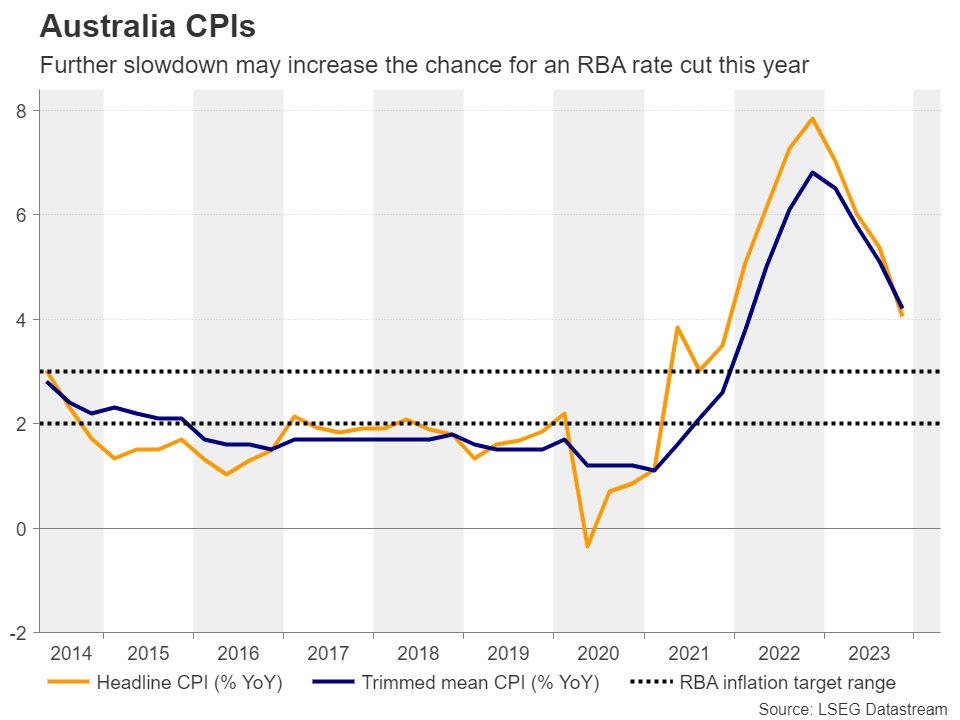

آیا روند کاهش تورم در استرالیا ادامه خواهد داشت؟

با اینکه در استرالیا احتمال نزدیک به 10 درصدی برای کاهش نرخ بهره توسط بانک مرکزی این کشور (RBA) در نشست آتی ماه مه وجود دارد، اما کاهش نرخ بهره به میزان 0.25 درصد به طور کامل برای امسال پیش بینی نشده است. با توجه به اینکه بانک مرکزی به طور واضح اعلام نکرده که مسیر بعدی سیاست هایش به کجا خواهد رفت، فعالان بازار استرالیا روز چهارشنبه با دقت زیادی به داده های شاخص قیمت مصرف کننده (CPI) توجه خواهند کرد تا ببینند آیا روند کاهشی تورم همچنان ادامه دارد یا خیر.

اگرچه نرخ تورم ماهانه تعدیل شده فصلی در ماه مارس کمی افزایش یافته است، اما این پس از کاهش قابل توجه آن در ماه فوریه نسبت به ژانویه رخ داده است، به این معنی که به طور کلی، تورم ممکن است در سه ماهه اول همچنان روندی کاهشی داشته باشد. این موضوع می تواند احتمال کاهش 0.25 درصدی نرخ بهره توسط بانک مرکزی استرالیا تا دسامبر را افزایش دهد.

گزارش درآمدزایی شرکتهای فناوری در کانون توجه!

بازارهای سهام آمریکا هم در کانون توجهات قرار دارند. هر سه شاخص اصلی وال استریت اخیراً به دلیل تشدید تنش ها در خاورمیانه و کاهش انتظارات برای کاهش نرخ بهره توسط فدرال رزرو، وارد فاز اصلاحی شده اند.

با این حال،به احتمال زیاد سهامداران علاوه بر این دو موضوع کلیدی، توجه خود را به فصل گزارشات مالی شرکتها نیز معطوف خواهند کرد، زیرا چندین غول فناوری با رشد بالا، نتایج خود را هفته آینده اعلام میکنند. روز سهشنبه، گوگل (Alphabet) و تسلا در کانون توجه قرار خواهند گرفت، در حالی که روز چهارشنبه نوبت متا (فیسبوک سابق) خواهد بود. روز پنجشنبه نیز مایکروسافت و آمازون گزارشات مالی خود را منتشر خواهند کرد.