نگاهی به هفته گذشته….

برخلاف پیشبینیها، تولید ناخالص داخلی ایالات متحده در سه ماهه اول با افت 1.6 درصدی نسبت به سه ماهه قبل روبرو شد. این موضوع نگرانیهایی را در مورد وضعیت اقتصادی این کشور ایجاد کرده است.با وجود کاهش تولید ناخالص داخلی، فدرال رزرو هنوز تصمیمی برای کاهش نرخ بهره اتخاذ نکرده است. بازارها در مورد احتمال وقوع رکود در ماه های آینده تردید دارند. ین ژاپن در برابر دلار به پایین ترین سطح خود در 24 سال گذشته سقوط کرد. بانک مرکزی ژاپن علیرغم افزایش فشارها، تاکنون از مداخله در بازار برای تقویت ین خودداری کرده است.

در طـول هفتـه گذشـته داده هـای اقتصـادی کشـورهای توسـعه یافته تـا حـد زیـادی تحت تاثیر صورت هـای مالـی سـه ماهه اول غول هـای فنـاوری جهـان قـرار گرفـت. از میـان هفـت شـگفت انگیز (Seven Magnificent)، تـسلا ، متـا، مایکروسـافت و آلفابـت ایـن هفتـه گـزارش درآمـد سـه ماهه منتهـی بـه 31 مـارس خـود را منتشـر کردنـد. سهام تسلا به دلیل افزایش رقابت در بازار خودروهای برقی، به خصوص با حضور رقبای چینی و همچنین کاهش قیمت ها، افت قابل توجهی را تجربه کرد. این شرکت نتوانست به انتظارات درآمدی تحلیلگران برسد.

در مقابل، متا، مایکروسافت و آلفابت عملکردی بهتر از حد انتظار داشتند و از پیشبینیهای وال استریت برای درآمد سه ماهه اول فراتر رفتند. با این حال، متا به دلیل پیشبینی کاهش فروش در سه ماهه دوم، با افت قیمت سهام مواجه شد.سرمایهگذاریهای گسترده این دو شرکت در هوش مصنوعی و ادغام این فناوری با محصولاتشان، منجر به جهش در قیمت سهام و افزایش ارزش بازار آنها شد.

رویدادهای مهم هفته پیش رو

- در حالی که تورم ایالات متحده همچنان بالاست، فدرال رزرو روز چهارشنبه تشکیل جلسه می دهد.

- آیا گزارش مشاغل روز جمعه باعث تسکین یا اضطراب بیشتری برای بازارها خواهد شد؟

- اعداد تولید ناخالص داخلی و CPI منطقه یورو مورد توجه بازار

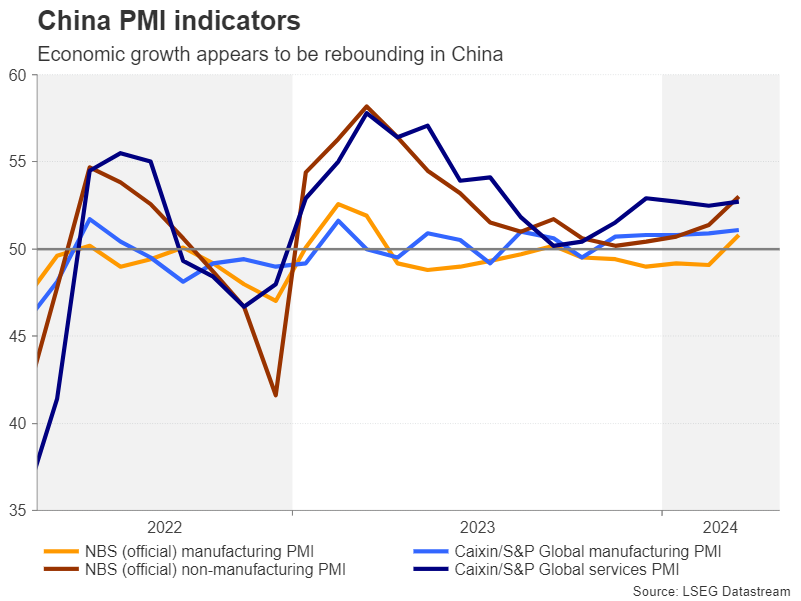

- PMI چین و اشتغال نیوزلند نیز بررسی خواهند شد

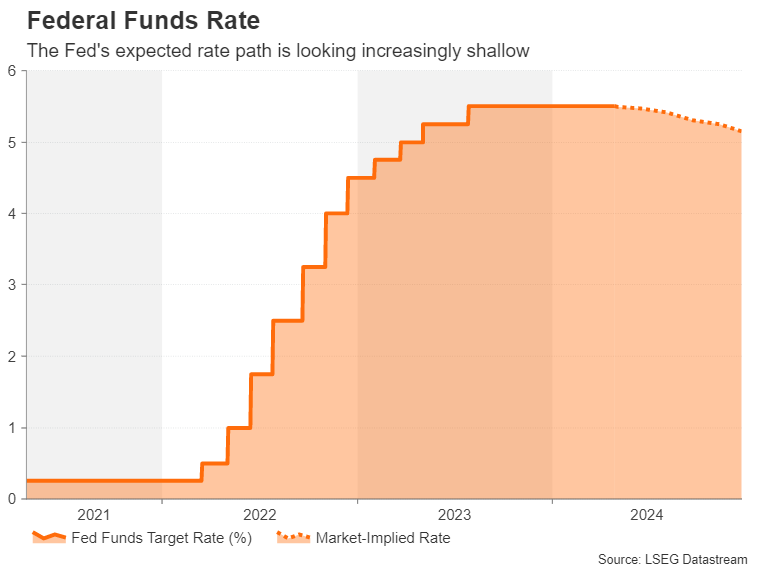

آیا فدرال رزرو امیدها به کاهش نرخ بهره را ناامید میکند؟

به نظر می رسد هفته پیش رو برای دلار آمریکا یک هفته شلوغ باشد، زیرا علاوه بر جلسه FOMC و گزارش مشاغل آوریل، داده های دیگری در دستور کار ایالات متحده وجود دارد که به معامله گران فرصت کمی برای استراحت می دهد.

رویداد اصلی در نیمه اول هفته تصمیم سیاستی فدرال رزرو در روز چهارشنبه خواهد بود. چندی پیش انتظار می رفت که نشست ماه مه به عنوان جلسه ای تلقی می شد که سیاست گذاران مسیر کاهش نرخ بهره را در ژوئن تعیین می کردند. با این حال، به دنبال مجموعه ای از آمارهای بالاتر از حد انتظار تورم و اشتغال، زمان بندی بیشتر به آینده منتقل شده است و کاهش آن تا قبل از سپتامبر بعید به نظر می رسد.

سرمایهگذاران برای دریافت سرنخهایی مبنی بر اینکه فدرال رزرو به زودی سیاستهای تسهیل را آغاز میکند، تمام حرفهای رئیس فد آقای پاول را در نشست مطبوعاتی او دنبال می کنند. کسانی که امیدوارند کاهش نرخ بهره در تابستان هنوز امکان پذیر است، احتمالاً ناامید خواهند شد.

آخرین اظهارات مقامات فدرال رزرو نشان میدهد که اگرچه اکثر آنها همچنان پیشبینی کاهش نرخ بهره را در اواخر سال دارند، اما احتمالا بانک مرکزی آمریکا برای مدتی طولانیتری موضع پولی انقباضی خود را حفظ خواهد کرد. به احتمال زیاد پاول بگوید باید صبور بود، اما همچنان اشاره کند که کاهش نرخ بهره همچنان محتمل است.

با این حال، چیزی که سرمایهگذاران در تلاش برای فهمیدن آن هستند، این است که پاول چقدر به کاهش قابل ملاحظه تورم در ماههای آتی اطمینان دارد که به سیاستگذاران اجازه میدهد موضع محدودکننده خود را کاهش دهند. اگر پاول لحن هاوکیش تر و انقباضی تری از رویکرد متعادل تر معمول خود داشته باشد، دلار آمریکا می تواند روند صعودی خود را از سر بگیرد.

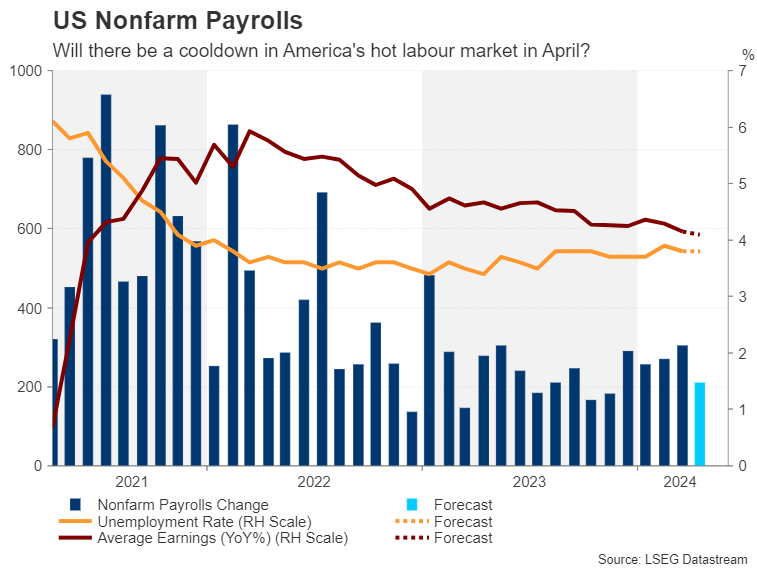

بازار کاری که خیال سرد شدن ندارد!

در صورتی که هیچ سیگنال جدیدی از سوی فدرال رزرو وجود نداشته باشد، سرمایه گذاران توجه خود را به گزارش حقوق و دستمزد غیرکشاورزی روز جمعه معطوف خواهند کرد. اقتصاد ایالات متحده به دور از کند شدن، 303 هزار شغل در ماه مارس ایجاد کرد. تحلیلگران انتظار دارند در آوریل رقمی نزدیک به 210 هزار نفر باشد، در حالی که پیش بینی می شود نرخ بیکاری در 3.8 درصد باقی بماند.

موضوع اصلی این است که آیا رشد دستمزدها متوسط باقی خواهد ماند و با سرعتی کمی بیشتر از ۴ درصد به رشد خود ادامه خواهد داد یا خیر. هرگونه شتاب در میانگین درآمد ساعتی میتواند منجر به فشار بیشتری روی تعدیل انتظارات برای کاهش نرخ بهره شود، حتی بیشتر از یک شگفتی غیرمنتظره در آمار کلی اشتغال.

همچنین سرمایهگذاران در هفتهی آینده به شاخص مدیران خرید (PMI) بخش تولید و خدمات به گزارش مؤسسهی مدیریت عرضه (ISM) برای ماه آوریل که قرار است به ترتیب در روز چهارشنبه و جمعه منتشر شود، توجه زیادی خواهند داشت. به دنبال داده ضعیفتر از حد انتظار PMI بخش خدمات از سوی S&P Global، بخش خدمات ISM به طور مشابه ضعیف میتواند تأثیر دادههای احتمالا قویتر اشتغال و تمایل فدرال رزرو به افزایش نرخ بهره را جبران کند.

از دیگر گزارشهای مهم، هزینههای اشتغال سهماهه به همراه شاخص مدیران خرید شیکاگو و شاخص اعتماد مصرفکننده روز سهشنبه منتشر خواهد شد. در روز چهارشنبه، شاخصهای بیشتری از بازار کار شامل آمار فرصتهای شغلی و تغییرات اشتغال بخش خصوصی و غیر کشاورزی (ADP) نیز ارائه میشود.

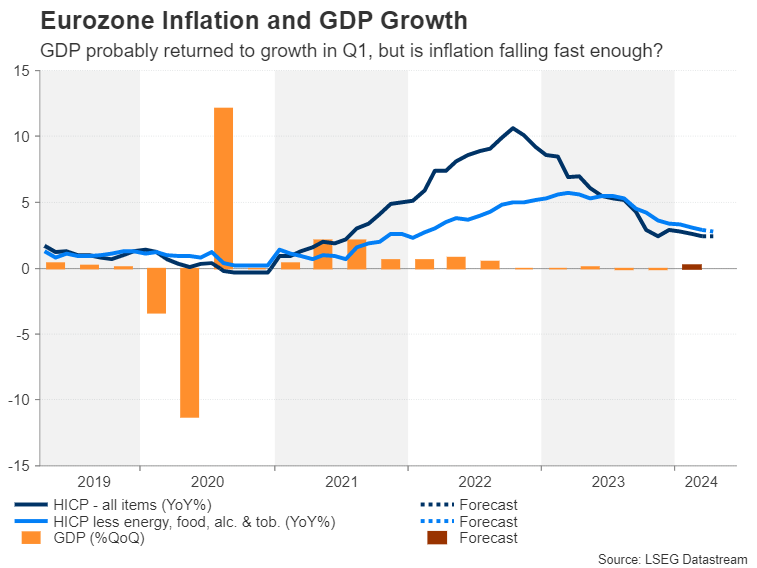

توجه یورو به تولید ناخالص داخلی و CPI با نزدیک شدن به کاهش ماه ژوئن

با فرض عدم وجود دادهای تعجبآور در مورد رشد دستمزدها، کاهش نرخ بهره در ماه ژوئن توسط بانک مرکزی اروپا به نظر قطعی میرسد؛ اما مسیر پولی این بانک مرکزی پس از آن کمتر قابل پیشبینی است. قیمتگذاری بازار برای پایان سال در هفتههای اخیر به زیر 0.75 درصد کاهش نرخ بهره افت کرده و رئیس بانک مرکزی آلمان، یواخیم ناگل، هشدار داده است که لزوماً کاهش نرخها در ژوئن به معنی یک سری کاهشهای بیشتر نیست.

برآورد اولیه مربوط به تولید ناخالص داخلی سهماهه اول و شاخص قیمت مصرفکننده آوریل که قرار است روز سهشنبه منتشر شوند، احتمالاً انتظارات را در مورد بقیه سال 2024 شکل خواهد داد. البته بعید است که احتمال کاهش نرخ بهره در ماه ژوئن تغییر زیادی کند، مگر اینکه انحراف بزرگی از پیشبینیها در نتایج واقعی وجود داشته باشد.

اقتصاد منطقه یورو احتمالاً در سه ماهه اول سال پس از رشد ثابت در سه ماهه چهارم، 0.2 درصد نسبت به سه ماهه سوم رشد کرد. بهبود چشمانداز اقتصادی از فوریت بانک مرکزی اروپا برای کاهش شدید نرخ بهره میکاهد، بنابراین سیاستگذاران مجبور خواهند بود برای حفظ موضع منفی، شاهد کاهش بیشتر تورم باشند. پیش بینی می شود که تورم کل در ماه مارس بدون تغییر در 2.4 درصد باقی بماند. یورو در حال حاضر در تلاش است تا جایگاهی بالاتر از 1.07 دلار ایجاد کند. اینکه آیا موفق می شود بستگی به این دارد که داده های دریافتی به کدام سمت می روند.

PMI چین و مشاغل نیوزلند در راه است.

منطقه دیگری که از جهش فعالیت اقتصادی برخوردار است، چین است. PMI کامپوزیت رسمی در ماه مارس به بالاترین حد خود از ماه می 2023 صعود کرد، اگرچه بخش اعظم آن ناشی از بخش خدمات بود و بهبود در بخش تولید همچنان ضعیف است. آخرین قرائتهای PMI از سوی دولت و Caixin/S&P Global روز سهشنبه منتشر میشود.

اگر اقتصاد در آوریل شتاب بیشتری بگیرد، نوید خوبی برای داراییهای حساس به ریسک مانند سهام و نفت و ارزهای مرتبط با کالا مانند دلار استرالیا و نیوزلند خواهد بود.

در همین حال، معاملهگران دلار نیوزیلند در روز چهارشنبه روی آمار اشتغال داخلی متمرکز خواهند بود. دادههای سهماهه اول مربوط به اشتغال، نرخ بیکاری و رشد دستمزدها شاید سرنخهایی در مورد اینکه چقدر زود بانک مرکزی نیوزیلند احتمالا نرخ بهره را کاهش دهد، ارائه کند؛ چرا که این بانک مرکزی اخیراً قویترین پیام را مبنی بر تسهیل موضع پولی در آینده به بازار مخابره کرده است. اگر به نظر برسد بازار کار در حال سرد شدن است، دلار نیوزلند ممکن است تحت فشار قرار گیرد.

در نهایت، کانادا روز سهشنبه برآوردهای ماهانه تولید ناخالص داخلی را منتشر میکند و همچنین برآورد اولیه تولیدات صنعتی برای ماه مارس از ژاپن در همان روز منتشر میشود. در سوئیس روز پنجشنبه شاخص قیمت مصرفکننده ماه آوریل منتشر میشود و در روز جمعه، بانک مرکزی نروژ تصمیم خود را در مورد نرخ بهره اعلام خواهد کرد.