نگاهی به هفته گذشته…..

گزارشها و دادههای اقتصادی این هفته نشان دادند که بانکهای مرکزی در سراسر جهان در مورد سیاستهای پولی خود متفاوت عمل کردند. بانک مرکزی نیوزیلند زمان انتظارشده برای کاهش نرخ بهره را تغییر داد و به سال 2025 موکول کرد. در مقابل، بانک مرکزی فدرال رزرو آمریکا هیچ عجلهای برای کاهش نرخ بهره ندارد. در انگلستان، استحکام تورم خدمات باعث شد تا بازارها احتمال کاهش نرخ بهره در ژوئن را به صفر کاهش دهند. و در کانادا، بانک مرکزی اقدام به کاهش نرخ بهره کرد، که این اقدام آن را به دومین بانک مرکزی بزرگی بعد از بانک مرکزی سوئیس میکند که وارد چرخه تسهیلات میشود.

علاوه بر این، شرکت انویدیا، که نمادی از پیشرفت در حوزه هوش مصنوعی است، گزارش درآمد خود را منتشر کرد که بالاتر از انتظارات بود و باعث افزایش قیمت سهام این شرکت شد. انویدیا، که اکنون سومین کمپانی بزرگ جهان است، قصد دارد فعالیتهای خود را در حوزههای مختلف با تکیه بر هوش مصنوعی گسترش دهد.

هفته پیش رو….

در این هفته با تعطیلی دوشنبه در ایالات متحده و کانادا به مناسبت روز یادبود، ممکن است نیمه دوم هفته گرمتری داشته باشد. همانطور که معمول است، توجه اصلی در آخر هر ماه به دادههای هزینههای مصرف شخصی در ایالات متحده اختصاص مییابد. اما این ماه، با توجه به عدم اطمینان نسبت به زمان کاهش نرخ بهره از سوی فدرال رزرو، این موضوع دو چندانی اهمیت یافته است. با شروع دوره خاموشی اعضای فدرال رزرو از روز یکم ژوئن و ادامه آن تا نشست دوازدهم ژوئن، منتظر واکنش سیاستگذاران به این دادههای مهم خواهیم بود، و تنها میتوانیم از بیانات رافائل باستیک، رئیس فدرال رزرو آتلانتا پس از انتشار PCE، نتیجهگیری کنیم.

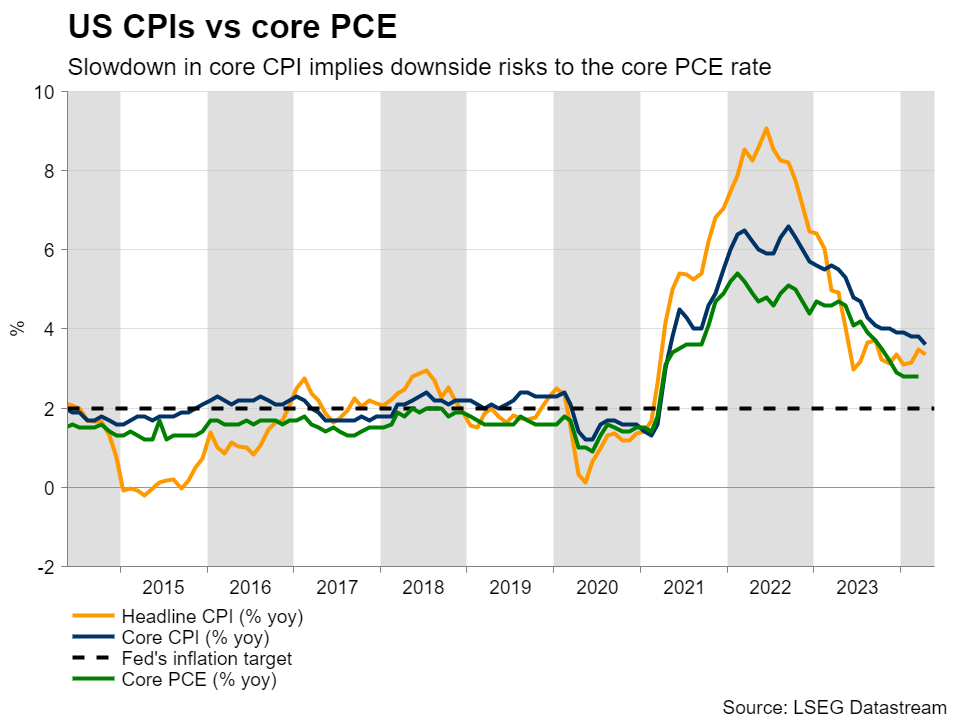

- معاملهگران دلار نگاه خود را به شاخص اصلی PCE دوختهاند.

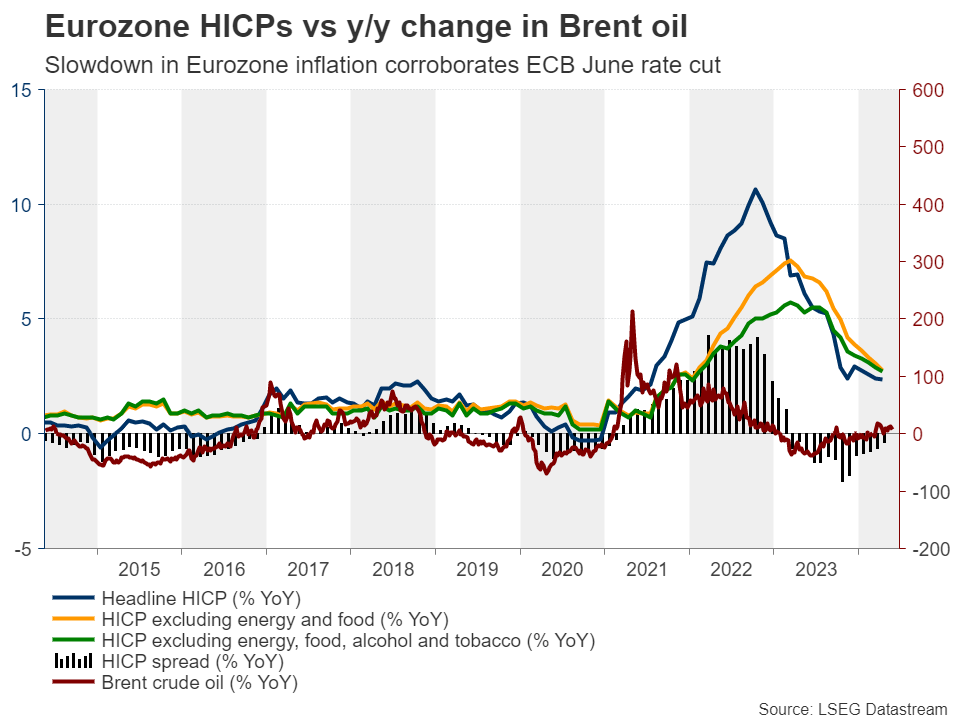

- CPIهای منطقه یورو در کانون توجه هستند زیرا کاهش نرخ در ماه ژوئن نزدیک است.

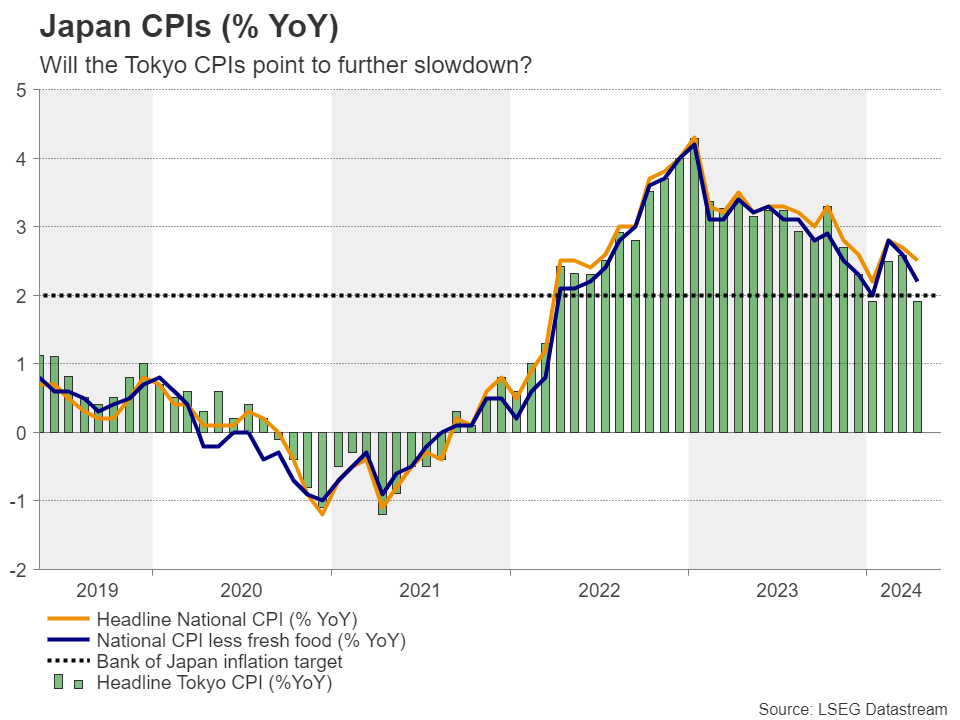

- CPIهای توکیو ممکن است برنامههای سیاستی بانک مرکزی ژاپن را پیچیده کنند.

- دلار استرالیا منتظر دادههای CPI استرالیا و PMIهای چین است.

آیا دادههای PCE مانع از تداوم شعار “نرخهای بالاتر برای مدت طولانیتر” خواهد شد؟

دلار آمریکا این هفته ثابت ماند و بخشی از زیانهایی که پس از انتشار دادههای CPI داشت را جبران کرد. دادههای CPI نشان دادند که تورم آمریکا در ماه آوریل دوباره کاهش یافته است. آنچه که ممکن است به دلار کمک کرده باشد تا جلوی زیانهای بیشتر را بگیرد، نظرات مقامات فدرال رزرو بود که گفتند با وجود کاهش سرعت تورم CPI، آنها همچنان به شعار “نرخهای بالاتر برای مدت طولانیتر” پایبند هستند.

این باعث شد که سرمایهگذاران دوباره پیشبینیهای خود را برای کاهش نرخ بهره کاهش دهند و حالا انتظار دارند که تا پایان سال فقط کمتر از دو بار کاهش نرخ بهره رخ دهد. همچنین، آنها انتظار دارند که تنها 36 واحد پایه کاهش نرخ بهره تا پایان سال اتفاق بیفتد و احتمال کاهش نرخ در ماه سپتامبر اکنون حدود 60% است.

با توجه به این موارد، هفته آینده معاملهگران دلار ممکن است توجه خود را به شاخص قیمت اصلی PCE برای ماه آوریل معطوف کنند، که داده مورد علاقه فدرال رزرو برای تورم است و همراه با ارقام درآمد و هزینههای شخصی برای این ماه ارائه میشود.

پس از ثابت ماندن نرخ اصلی PCE در 2.8% سالانه در ماه مارس، ممکن است این نرخ کمی کاهش یابد، که این موضوع توسط کاهش نرخ اصلی CPI نیز تأیید میشود. علاوه بر این، کاهش میانگین درآمد ساعتی و رکود در فروش خردهفروشی نشان میدهد که رشد درآمد و هزینهها نیز ممکن است کاهش یافته باشد. بنابراین، یک نرخ PCE پایینتر، همراه با دادههای درآمد و هزینه که نشان میدهند تورم ممکن است در ماههای آینده همچنان کاهش یابد، میتواند سرمایهگذاران را ترغیب کند تا دوباره برخی از پیشبینیهای قبلی خود برای کاهش نرخ بهره را مطرح کنند. این میتواند به دلار فشار وارد کند، اما برای اینکه این کاهش قابل توجه باشد، مقامات فدرال رزرو نیز ممکن است نیاز به نرمتر کردن زبان خود داشته باشند.

هفته آینده آخرین فرصتی است که سیاستگذاران میتوانند نظرات خود را به اشتراک بگذارند، زیرا از اول ژوئن دوره سکوت قبل از جلسه بعدی آغاز میشود و بنابراین نظرات آنها ممکن است برای بازارها بسیار مهم باشد.

دادههای تورم منطقه یورو برای تثبیت کاهش نرخ در ماه ژوئن

با توجه به اینکه تورم در بریتانیا بیشتر از حد انتظار بوده و معاملهگران مسیر افزایش نرخ بهره بانک انگلستان را افزایش دادهاند، اکنون بانک مرکزی اروپا تنها بانک مرکزی بزرگ است که انتظار میرود در ماه ژوئن نرخ بهره را کاهش دهد و سرمایهگذاران حدود 90% احتمال این اقدام را میدهند.

حتی با وجود دادههایی که نشاندهنده بهبود فعالیتها در منطقه یورو در سال 2024 هستند، سرمایهگذاران تغییر نظر ندادهاند، زیرا مقامات بانک مرکزی اروپا خودشان به طور مداوم به ایده کاهش نرخ در ژوئن دامن زدهاند. همین چهارشنبه، رئیس بانک مرکزی اروپا، لاگارد، اشاره کرد که این احتمال وجود دارد زیرا تورم عمدتاً تحت کنترل درآمده است.

بنابراین، اعداد اولیه CPI برای ماه می که قرار است جمعه آینده منتشر شود، احتمالاً برای معاملهگران یورو بسیار مهم خواهد بود. بر اساس آخرین مجموعه دادههای PMI، سرعت تورم قیمت تولید در ماه می کاهش یافته و ضعیفترین میزان از نوامبر 2023 بوده است، که به معنای وجود ریسکهای نزولی است.

نرخهای تورم پایینتر احتمالاً تصمیم برای کاهش نرخ بهره در ماه ژوئن را قطعی خواهند کرد و شاید به سرمایهگذاران اجازه دهند تا چند واحد پایه دیگر کاهش نرخ بهره بعد از ژوئن را هم در نظر بگیرند. معاملهگران یورو ممکن است چند روز زودتر و با انتشار ارقام CPI آلمان در روزهای آینده، سرنخهای قویتری از مسیر احتمالی تورم منطقه یورو در ماه می به دست آورند. بنابراین، یورو ممکن است بیشتر هفته را در مسیر نزولی بگذراند، به ویژه در برابر پوند که معاملهگران آن اخیراً پیشبینیهای خود برای کاهش نرخ بهره بانک انگلستان را کاهش دادهاند.

دادههای تورم بیشتر از ژاپن و استرالیا

در ژاپن، اقتصاد در سه ماهه اول کاهش یافته و تورم در آوریل کاهش بیشتری داشته است. این تحولات، تردیدهایی درباره ادامه افزایش نرخ بهره توسط بانک مرکزی ژاپن در ماههای تابستان ایجاد کرده است. با این حال، سرمایهگذاران بیش از 80% احتمال برای یک افزایش 10 واحد پایه در ماه ژوئیه قائل هستند.

روز جمعه، ارقام CPI توکیو برای ماه می منتشر میشوند، همچنین دادههای تولید صنعتی و فروش خردهفروشی برای آوریل نیز ارائه خواهند شد. اگر این دادهها نشان دهند که تورم بیشتر کاهش یافته و چهارمین اقتصاد بزرگ جهان در ابتدای سه ماهه دوم همچنان در حال تقلا بوده است، احتمال افزایش نرخ بهره بانک مرکزی ژاپن در تابستان کاهش مییابد و بنابراین، ین ممکن است بیشتر نزول کند.

استرالیا نرخهای تورم ماهانه خود را در روز چهارشنبه منتشر میکند. در جلسه ماه می، بانک مرکزی استرالیا موضع بیطرف خود را حفظ کرد که باعث ناامیدی کسانی شد که انتظار داشتند بانک موضعی سختگیرانهتر اتخاذ کند، زیرا تورم در استرالیا بیشتر از حد انتظار ثابت باقی مانده بود.

با این حال، سرمایهگذاران حدود 10% احتمال برای افزایش نرخ بهره توسط این بانک در ماه سپتامبر در نظر گرفتهاند، در حالی که تعداد واحدهای پایه کاهش نرخ بهره تا پایان سال فقط 7 واحد است. بنابراین، اگر دادههای تورم ماه آوریل نشان دهد که تورم همچنان ثابت مانده است، دلار استرالیا میتواند به روند بهبود اخیر خود ادامه دهد، زیرا معاملهگران تمام پیشبینیهای باقیمانده برای کاهش نرخ بهره را کنار میگذارند.

شاخصهای PMI چین و GDP کانادا نیز در راه است

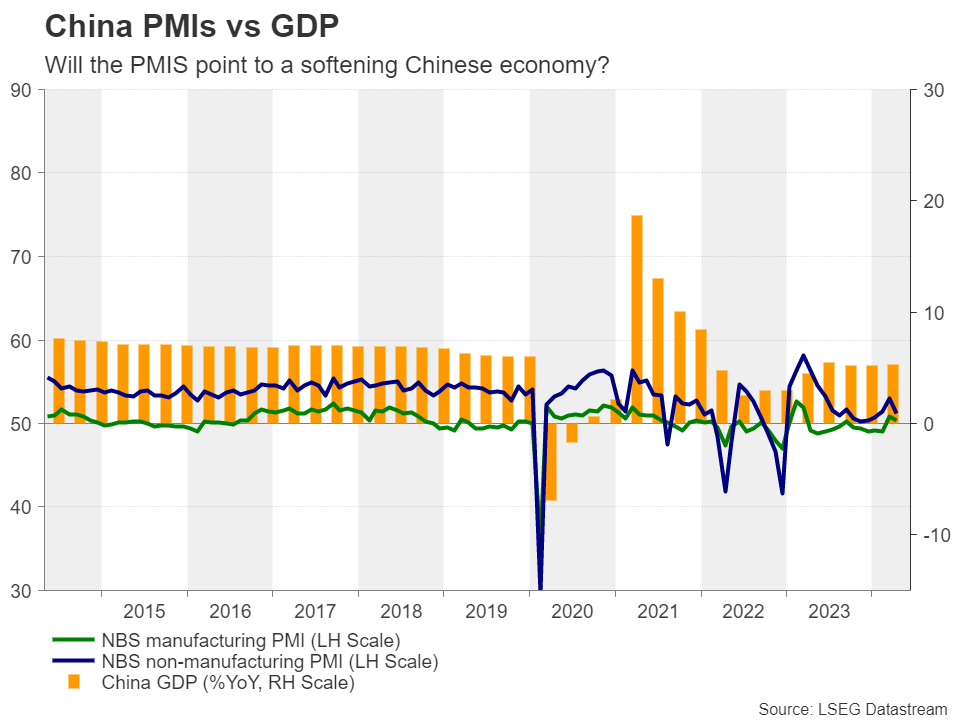

دلار استرالیا همچنین میتواند تحت تأثیر شاخصهای PMI چین برای ماه می قرار گیرد که قرار است روز جمعه منتشر شوند. شاخصهای PMI ماه آوریل نشان دادند که رشد در بخشهای تولید و خدمات کاهش یافته، اما صادرات و واردات پس از کاهش در ماه مارس، دوباره رشد کردند که نشاندهنده بهبود تقاضای داخلی است. دادههای هفته گذشته نیز تصویر متناقضی را تأیید کردند، بهطوریکه تولید صنعتی در ماه آوریل بیش از حد انتظار افزایش یافت، اما فروش خردهفروشی به طور غیرمنتظرهای کاهش یافت.

بنابراین، PMI برای ماه می می تواند مهم باشد زیرا می تواند مقیاس را بالا ببرد. اگر آنها به نرمی در فعالیت های اقتصادی اشاره کنند، سرمایه گذاران ممکن است شروع به اضافه کردن به شرط بندی هایی کنند که بسته های کمک بیشتری توسط مقامات چینی مورد نیاز است، علیرغم اینکه پکن چند روز پیش برخی از قوی ترین اقدامات خود را برای زنده کردن بخش املاک آسیب دیده اعلام کرد. این ممکن است منجر به عقب نشینی هم در آزی و هم در کیوی شود.

سرانجام، در کانادا، پس از کاهش بالاتر از انتظار در بیشتر شاخصهای تورم اصلی برای ماه آوریل، سرمایهگذاران به احتمال 60% احتمال میدهند که بانک مرکزی کانادا در ماه ژوئن اولین کاهش نرخ بهره 25 واحد پایه خود را اعمال کند، در حالی که آنها بیشتر از حد ممکن برای ژوئیه این حرکت را در نظر گرفتهاند. بنابراین، یک مجموعه از ارقام نرم GDP در روز جمعه ممکن است بیشتر اعضای بانک مرکزی را متقاعد کند که به کاهش نرخ بهره بپیوندند و این امر میتواند فشار بیشتری بر دلار کاناداوارد کند.