گزارشات تورم در آمریکا و ناحیه یورو میتواند نگرانیها تشدید کند؟

سرعت رشد قیمتها در استرالیا و ژاپن در حال افزایش است!

احتمالا بانک مرکزی نیوزیلند لحنی انقباضی داشته باشد!

شاخص مدیران خرید بخش تولیدی در کانون توجهات هستند.

تاثیر شاخص هزینههای مصرف شخصی بر مسیر دلار آمریکا

با وجود اینکه فدرال رزرو عجلهای برای تسهیل موضع پولی خود ندارد و بازارها بالاخره پذیرفتهاند که احتمالاً کاهش نرخ بهره قبل از تابستان وجود نخواهد داشت، بازارهای سهام همچنان صعودی ماندهاند. رشد بازارهای سهام نشان میدهد که تنها همین واقعیت که نرخ بهره امسال کاهش خواهد یافت، برای ایجاد خوشبینی میان سرمایهگذاران کافی است.

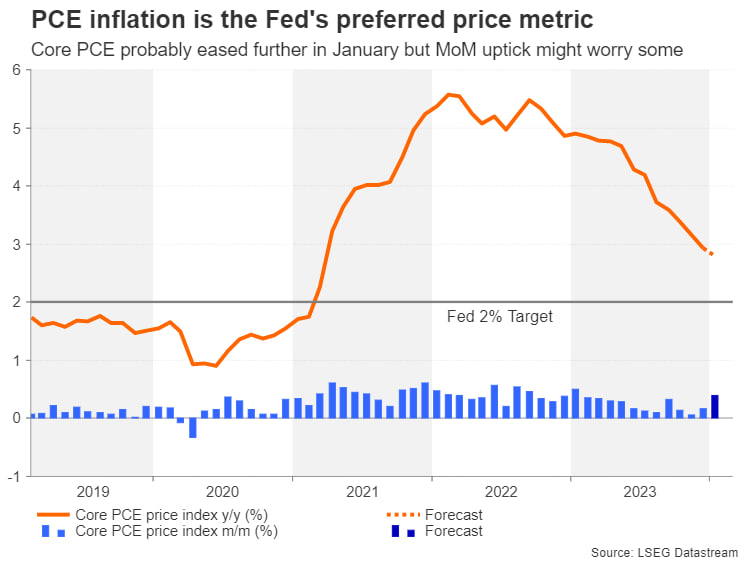

با این حال، برای ارزش دلار آمریکا، هر تأخیر دیگری میتواند برای روند صعودی آن از ابتدای سال بسیار مهم باشد. بنابراین، دادههای اقتصادی هفته آینده به عنوان آخرین دادههای مهم قبل از نشست پولی مارس فدرال رزرو محسوب میشوند. همه سرمایهگذاران منتظر گزارش درآمد و هزینههای مصرف شخصی (PCE)، معیار ترجیحی فدرال رزرو برای تورم، برای ماه ژانویه هستند.

پس از اینکه هر دو تورم مصرفکننده (CPI) و تولیدکننده (PPI) بالاتر از حد انتظار بودند، یک گزارش قویتر دیگر PCE میتواند حتی تردیدهایی را در مورد کاهش نرخ بهره در ماه ژوئن ایجاد کند. با این حال، ممکن است دادههای تورم PCE ماه ژانویه که روز پنجشنبه منتشر میشود، بر احتمال کاهش نرخ بهره تأثیری نداشته باشد.

پیشبینی میشود نرخ هسته PCE نسبت به سال گذشته اندکی کاهش یافته و از 2.9 به 2.8 درصد برسد، اما افزایش ماهانه 0.4 درصدی این شاخص احتمالاً سرمایهگذاران را نگران خواهد کرد.

در صورت انتشار مجموعهای مختلط از دادههای PCE، واکنش بازار ممکن است با قدرت اعداد درآمد و هزینهکرد شخصی تعیین شود. شایان ذکر است هزینهکرد شخصی به طور غیرمنتظرهای در ماه دسامبر 0.7 درصد افزایش یافت. پیشبینی میشود این شاخص در ژانویه به 0.3 درصد کاهش یابد که میتواند نگرانیها در مورد داغ شدن بیش از حد اقتصاد آمریکا را کاهش دهد.

آیا هجوم دادههای اقتصادی باعث افزایش ارزش دلار آمریکا میشود؟

درآمد و هزینهکرد مصرفکننده تنها دادههای مهم برای هفته آینده در اقتصاد آمریکا نخواهند بود. آمار مجوزهای ساختوساز و فروش خانههای جدید در ماه ژانویه در روز دوشنبه منتشر میشوند. سفارشات کالاهای بادوام و شاخص اعتماد مصرفکننده در روز سهشنبه منتشر خواهند شد، در حالی که در روز چهارشنبه، انتظار نمیرود که برآورد رشد تولید ناخالص داخلی در سهماهه چهارم در تخمین دوم تغییری کند. همچنین شاخص مدیران خرید (PMI) شیکاگو و فروش خانههای موجود در روز پنجشنبه منتشر میشوند.

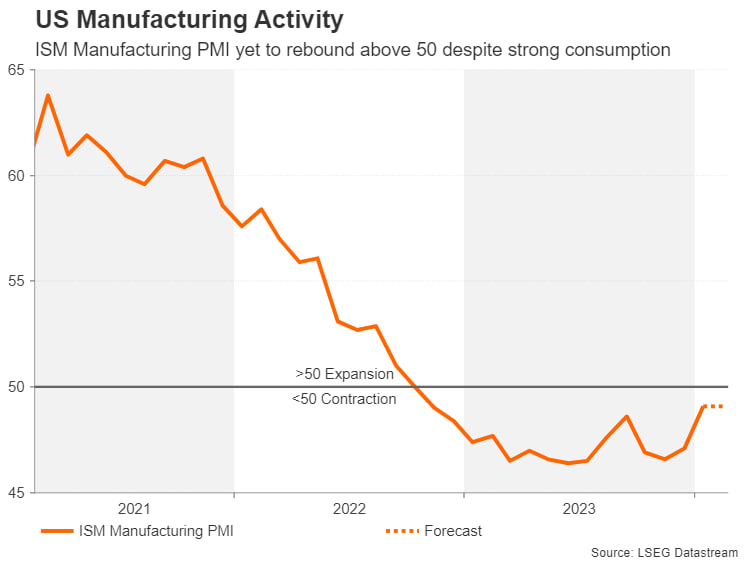

در روز جمعه، PMI بخش تولید به گزارش موسسه مدیریت عرضه (ISM) منتشر میگردد. پیشبینی میشود این شاخص که به دقت مورد توجه قرار گرفته، در ماه فوریه بدون تغییر در سطح 49.1 باقی بماند که نشاندهنده انقباض مداوم در بخش تولید است.

اگر دادهها تصویر کلی سالمی را نشان دهند، ممکن است دلار آمریکا بتواند صعود خود را از سر بگیرد، اما هر گونه رشد احتمالا بدون محرکهای بیشتر محدود خواهد بود.

آخرین گزارش تورمی که بانک مرکزی اروپا رصد خواهد کرد!

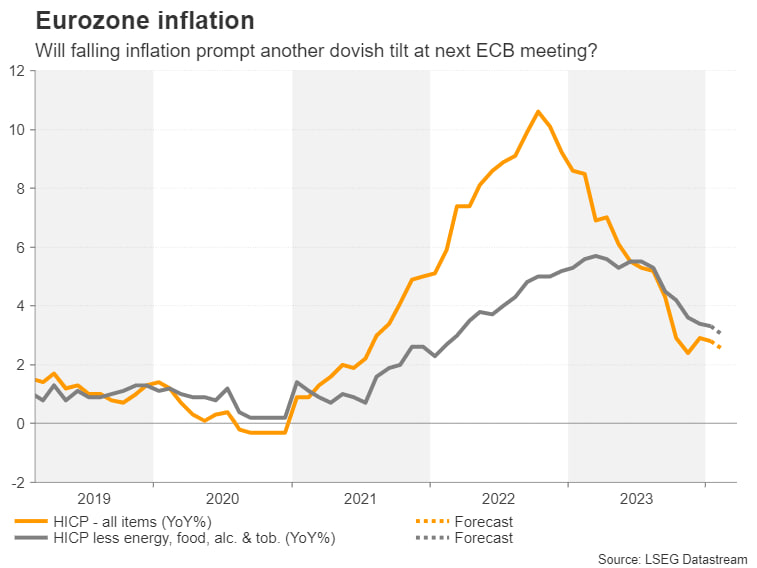

با نزدیک شدن به نشست پولی بانک مرکزی اروپا در 7 مارس، بحثهای زیادی در مورد احتمال کاهش نرخ بهره توسط این بانک مرکزی وجود دارد. به دلیل اقتصاد ضعیفتر، فشارهای تورمی در ناحیه یورو نسبت به آمریکا کمی ملایمتر است. شایان ذکر است تورم کل در ژانویه به 2.8 درصد سالانه کاهش یافت و پیشبینیها برای افزایش 3 درصدی را بر هم زد.

اگر برآوردهای اولیه CPI برای ماه فوریه که روز جمعه منتشر خواهند شد، کاهش بیشتری را نشان دهند، احتمالا بازارها این موضوع را به عنوان چراغ سبزی برای سیاستگذاران بانک مرکزی اروپا جهت کاهش نرخ بهره در تابستان تلقی خواهند کرد.

با این حال، به احتمال زیاد سیاستگذاران بانک مرکزی اروپا نمیخواهند قبل از اطمینان از پیشرفت بیشتر در کاهش تورم هسته، به تسهیل پولی متعهد شوند. نرخ هسته CPI در ژانویه 3.6 درصد بود، در حالی که معیار تورمی که قیمت دخانیات و الکل را نیز حذف میکند کمی پایینتر و 3.3 درصد شد که در شاخص همچنان با هدف 2 درصد فاصله دارند.

با وجود به تعویق افتادن انتظارات مبنی بر کاهش نرخ بهره توسط فدرال رزرو، یورو اخیراً کمی تقویت شده است. با این حال، ریسک معکوس شدن این رشد در یورو وجود دارد، زیرا اگر دادههای تورم ضعیفتر از پیشبینیها باشند، این احتمال افزایش مییابد که بانک مرکزی اروپا قبل از فدرال رزرو، نرخ بهره را کاهش دهد.

معاملهگران یورو همچنین باید به شاخص احساسات اقتصادی روز چهارشنبه و نرخ بیکاری در روز جمعه توجه داشته باشند.

احتمالا بانک مرکزی نیوزیلند لحنی انقباضی داشته باشد!

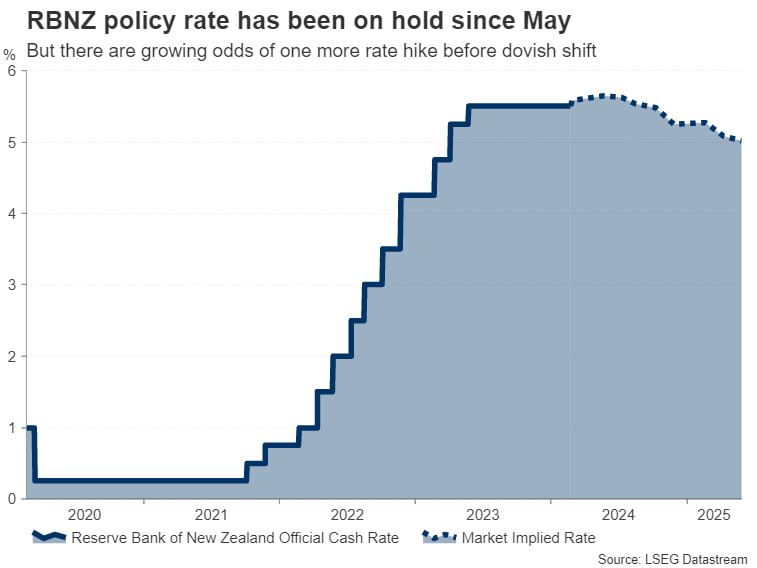

باوجود اینکه اکثر بانکهای مرکزی در حال صحبت علنی درباره تسهیل سیاستهای پولی خود در آینده نزدیک هستند، بانک مرکزی نیوزیلند رویکردی انقباضی در پیش گرفته است. اخیرا، اظهارات رئیس این بانک مرکزی، آدریان اوور، حاکی از این است که بدون افزایش بیشتر نرخ بهره، ریسک باقی ماندن تورم خارج از محدوده هدف 1 تا 3 درصد وجود دارد.

اگرچه رشد اقتصادی نیوزیلند در چند فصل گذشته کند بوده و بازار کار نیز تا حدودی خنک شده است، اما اعتماد کسبوکارها به شرایط اقتصادی در حال افزایش است. جدیدترین نظرسنجی چشمانداز کسبوکار ANZ در روز پنجشنبه منتشر خواهد شد. مهمتر از آن، تورم مصرفکننده نیوزیلند در سطح 4.7 درصد همچنان باقی مانده است که نگرانیهایی در مورد سرعت بالای رشد قیمتها را برمیانگیزد.

در نتیجه، احتمال افزایش مجدد نرخ بهره به طور قابل توجهی افزایش یافته و به حدود 60 درصد برای نشست پولی ماه مه بانک مرکزی نیوزیلند رسیده است. همچنین برای نشست فوریه در روز چهارشنبه این بانک مرکزی، بازارها احتمال 30 درصدی را برای افزایش نرخ بهره در نظر گرفتهاند. با این حال، آنچه مسلم تلقی میشود این است که بانک مرکزی نیوزیلند به این زودی و حتی در سال 2024، نرخ بهره را کاهش نخواهد داد.

در آخرین بهروزرسانیهای سهماهه، بانک مرکزی نیوزیلند پیشبینی کرده بود که نرخ بهره زودتر از سهماهه اول سال 2025 کاهش نخواهد یافت. اگر این پیشبینیها در گزارش سیاست پولی سهماهه که قرار است چهارشنبه منتشر گردد، بیشتر به عقب رانده شود، دلار نیوزیلند میتواند رشدهای چشمگیر اخیر خود را ادامه دهد.

آیا دلار استرالیا به رشد خود ادامه خواهد داد؟

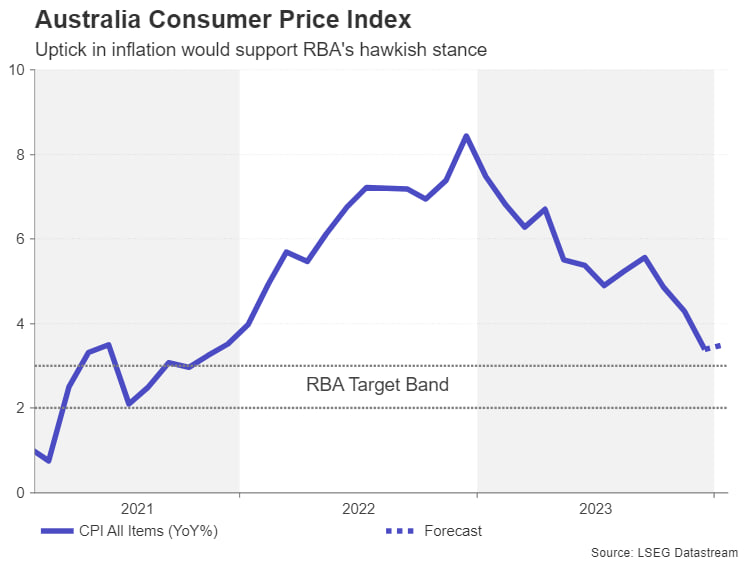

د کاهش تورم در استرالیا، به نظر میرسد بانک مرکزی این کشور نسبت به سایرین در کاهش نرخ بهره محتاطانهتر عمل میکند. نرخ تورم سالانه در دسامبر به ۳.۴ درصد کاهش یافته است، اما پیشبینی میشود با اعلام آمارهای ژانویه در روز چهارشنبه، شاهد افزایش جزئی باشیم که میتواند بانک مرکزی استرالیا را بر ادامه سیاستهای انقباضی تشویق کند.

توقف روند کاهشی تورم برای دلار استرالیا که اخیراً از الگوی نزولی خود خارج شده است، مثبت تلقی میشود. با این حال، دادههای اقتصادی داخلی و همچنین آمارهای چین، بزرگترین شریک تجاری استرالیا، ریسکهایی را به همراه دارند. برآوردهای هزینه سرمایه برای سهماهه چهارم در روز پنجشنبه منتشر میشود، در حالی که شاخصهای مدیران خرید بخش تولید رسمی و کایکسن چین در روز جمعه منتشر خواهند شد.

بعید است گزارش CPI ژاپن افت ین را متوقف کند

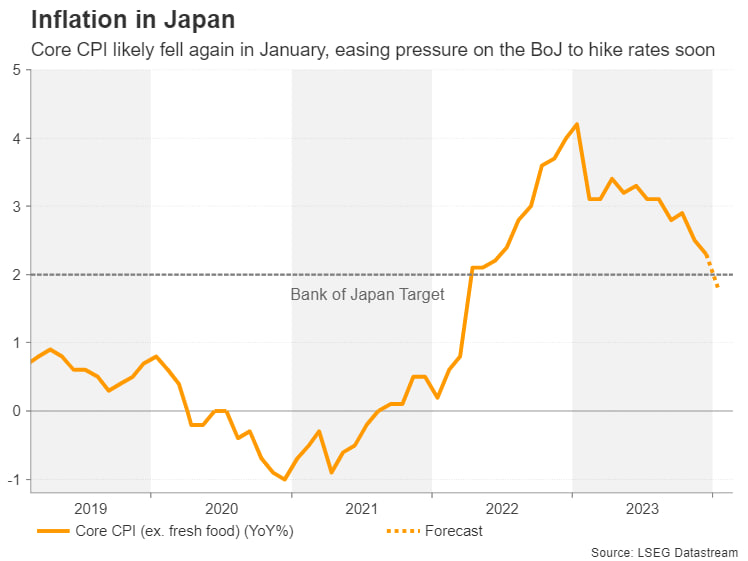

تورم در ژاپن همچنان مورد توجه است، به ویژه با توجه به اینکه بانک مرکزی این کشور در حال بررسی خروج از سیاست نرخ بهره منفی است. انتظار میرود شاخص هسته قیمت مصرفکننده در ژانویه ۱.۸ درصد نسبت به سال گذشته رشد کرده باشد که نسبت به نرخ ۲.۳ درصدی دسامبر، سرعت کندتری دارد. این موضوع میتواند از فوریت خروج از سیاست نرخ بهره منفی توسط سیاستگذاران بانک مرکزی ژاپن در آینده بکاهد.

اگر دادههای تورم ضعیفتر از پیشبینیها باشند، ممکن است ین ژاپن تحت فشار قرار گیرد. با این حال، تمرکز اصلی بانک مرکزی ژاپن در حال حاضر مذاکرات دستمزدهای بهاره است. بنابراین، هر واکنشی به گزارش CPI احتمالا ملایم خواهد بود.

آمار اولیه تولیدات صنعتی و خردهفروشی ماه ژانویه روز پنجشنبه منتشر میشود و به دنبال آن گزارش اشتغال در روز جمعه انتشار خواهد یافت.

در نهایت، کانادا روز پنجشنبه دادههای تولید ناخالص داخلی سهماهه چهارم 2023 را منتشر میکند. اقتصاد کانادا در سهماهه سوم با انقباض مواجه شد، اما انتظار میرود در سهماهه آخر سال ۲۰۲۳ بهبود یابد. یک گزارش رشد قویتر از انتظار میتواند به دلار کانادا که در ۱۰ روز گذشته نتوانسته همگام با همتایان خود در برابر دلار آمریکا افزایش یابد، کمک کند.

منبع: XM