نگاهی به هفته گذشته…..

خوشبینیها نسبت به کاهش آسان تورم به سطوح مورد نظر بانکهای مرکزی فروکش کرده است. اگرچه تورم از اوج خود فاصله گرفته، اما رسیدن به هدف 2 درصدی همچنان چالشبرانگیز است. برخی بانکها در ماههای آینده سیاستهای پولی را تسهیل خواهند کرد، اقدامی که در صورت شتاب دوباره تورم، پیامدهای منفی خواهد داشت.

برآورد ثانویه از تولید ناخالص داخلی آمریکا نشان میدهد که این کشور در دو سال گذشته کمترین رشد اقتصادی را تجربه کرده است. افزایش نرخ بهره و انتخابات پیش رو از جمله عواملی هستند که به این کندی دامن زدهاند. با وجود اینکه برخی دستیابی به هدف 2 درصدی تورم فدرال رزرو بدون رکود را غیرممکن میدانند، مسیر فعلی به عنوان “فرود نرم” ارزیابی میشود.

دونالد ترامپ، رئیس جمهور سابق آمریکا، به جرم پرداخت حقالسکوت و 34 اتهام دیگر مجرم شناخته شد. حکم نهایی در تیرماه اعلام خواهد شد. این حکم مانع از نامزدی ترامپ در انتخابات نمیشود، اما ممکن است بر رایدهندگان در ایالتهای کلیدی تاثیر بگذارد.

گزارش اشتغال و شاخص مدیران خرید: به دنبال سرنخهایی از مسیر فدرال رزرو

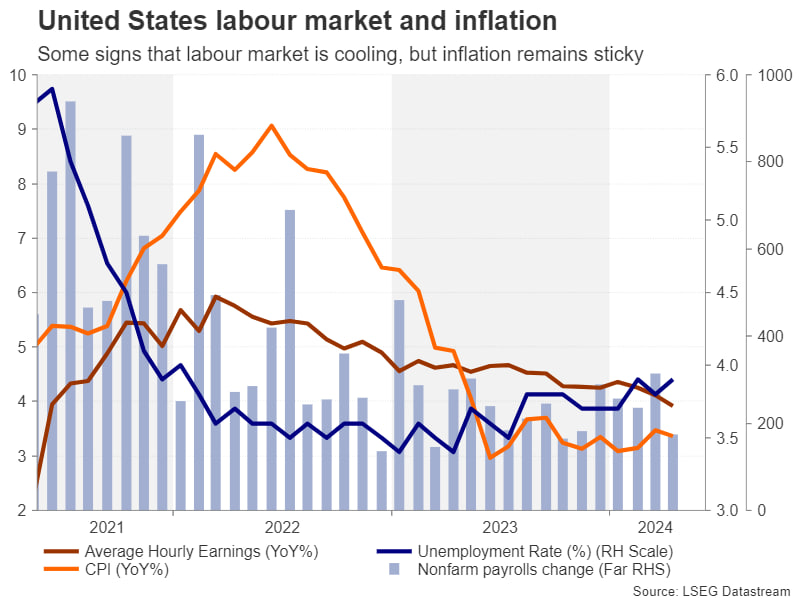

سال سختی برای فدرال رزرو بوده است. تورم به جای هدف 2 درصدی، نزدیک به 3 درصد باقی مانده و رسیدن به آن دور از دسترس به نظر میرسد. مقامات فدرال رزرو همچنان اطمینان دارند که تورم در نهایت مسیر نزولی خود را طی خواهد کرد، اما بازار کار قوی و مخارج بالای مصرف کنندگان، این روند را با چالش مواجه کرده است.

با این حال، اخیراً نشانههایی از سرد شدن بازار کار و احتیاط بیشتر مصرف کنندگان مشاهده شده است. گزارش اشتغال غیرکشاورزی که روز جمعه منتشر میشود، برای تعیین انتظارات پیش از نشست پولی فدرال رزرو در 12 ژوئن بسیار مهم خواهد بود.

اقتصاد ایالات متحده در ماه آوریل 175 هزار شغل ایجاد کرد که نسبت به ماه قبل کندی قابل توجهی را نشان میدهد. اما شاید نشانه مهمتری از پایان یافتن موج استخدام، این واقعیت باشد که نرخ بیکاری در طول یک سال گذشته به آرامی در حال افزایش بوده و در ماه آوریل به 3.9 درصد رسیده است، در حالی که رشد دستمزدها نیز در حال تعدیل شدن است. اگر این روند در گزارش اشتغال غیرکشاورزی ماه مه نیز نمایان شود، به احتمال زیاد سرمایهگذاران امیدوارتر خواهند شد که فدرال رزرو بتواند حداقل یک بار در سال 2024 نرخ بهره را کاهش دهد.

یکی از چالشهای سیاستگذاران فدرال رزرو در طول چرخه اقتصادی اخیر، دادههای متناقض بوده است. احتمال دارد انتشار دادههای اقتصادی پیش از گزارش اشتغال غیرکشاورزی در روز جمعه، بازارها را بیش از پیش دچار سردرگمی کند.

این موارد شامل شاخصهای مدیران خرید بخش تولید و خدمات موسسه مدیریت عرضه (ISM) که به ترتیب در روز دوشنبه و چهارشنبه منتشر میشوند، سفارشات کارخانهجات و گزارش فرصتهای شغلی JOLTS در روز سهشنبه و گزارش اشتغال بخش خصوصی غیرکشاورزی ADP در روز چهارشنبه است. شاخصهای مدیران خرید ISM بهروزرسانیهای مهمی در مورد وضعیت کسبوکار و همچنین سنجش فشارهای قیمتی ارائه خواهند داد.

تا زمانی که دادهها ابهامات مسیر سیاست فدرال رزرو را روشن نکنند، به احتمال زیاد ارزش دلار آمریکا در برابر سبدی از ارزها بدون نوسان قابل توجهی معامله خواهد شد.

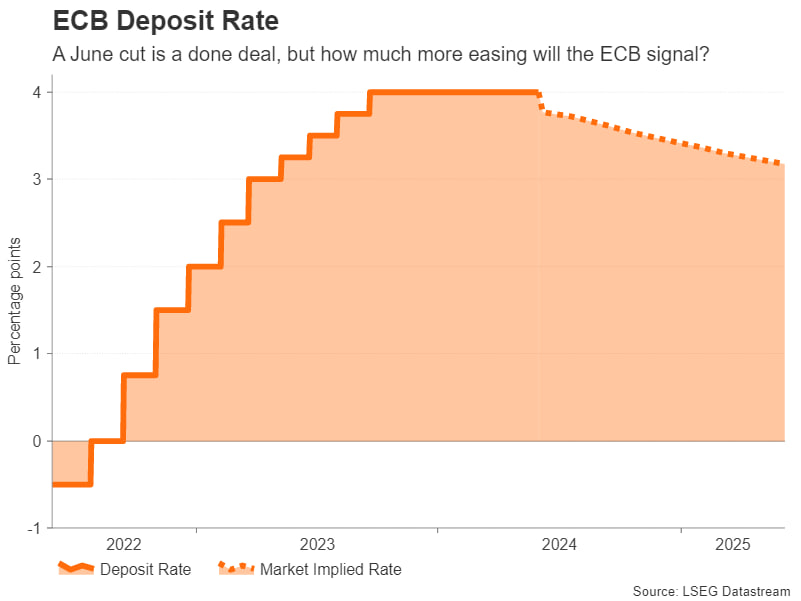

بانک مرکزی اروپا در آستانه کاهش نرخ بهره: اما مسیر آینده چه خواهد بود؟

بانک مرکزی اروپا علیرغم چالشهای پیشرو، در آستانه کاهش نرخ بهره قرار دارد. انتظار میرود این بانک در نشست آتی خود نرخ سپرده را ۲۵ واحد پایه کاهش دهد، اقدامی که اختلاف نرخ بهره با فدرال رزرو را افزایش میدهد. با وجود قریب به یقین بودن کاهش نرخ، یورو در برابر این موضوع مقاومت نشان داده و حتی با افزایش انتظارات برای آغاز چرخه کاهش نرخ، شاهد رشد بوده است. این امر احتمالاً به دلیل بهبود چشمانداز اقتصادی در منطقه یورو است.

با این حال، رشد قویتر اقتصادی میتواند مانع از کاهش سریع نرخها توسط بانک مرکزی اروپا شود، به خصوص که هنوز فشارهای تورمی به طور کامل فروکش نکرده است.بنابراین، بحث اصلی در نشست ماه ژوئن نه بر سر انجام یا ندادن این کاهش نرخ، بلکه بر میزان و سرعت تسهیل سیاستهای انقباضی پس از آن خواهد بود.دسرمایهگذاران حداقل یک کاهش دیگر ۲۵ واحدی پس از ژوئن را پیشبینی میکنند، اما برخی اعضای بانک مرکزی اروپا خواهان سه یا حتی چهار کاهش هستند.

نقش کریستین لاگارد، رئیس بانک مرکزی اروپا، در این میان کلیدی خواهد بود. لحن او در مصاحبه مطبوعاتی پس از نشست میتواند واکنش قابلتوجهی در بازارها ایجاد کند. اگر لاگارد احتمال کاهش سریع نرخ بهره را کماهمیت جلوه دهد، یورو ممکن است از سطح ۱.۰۹ دلار فراتر رود.

در کنار نشست بانک مرکزی اروپا، آمار نهایی شاخص مدیران خرید ماه مه برای منطقه یورو در روز چهارشنبه و آمار تولیدات صنعتی و تجارت آلمان در روز جمعه منتشر خواهد شد.

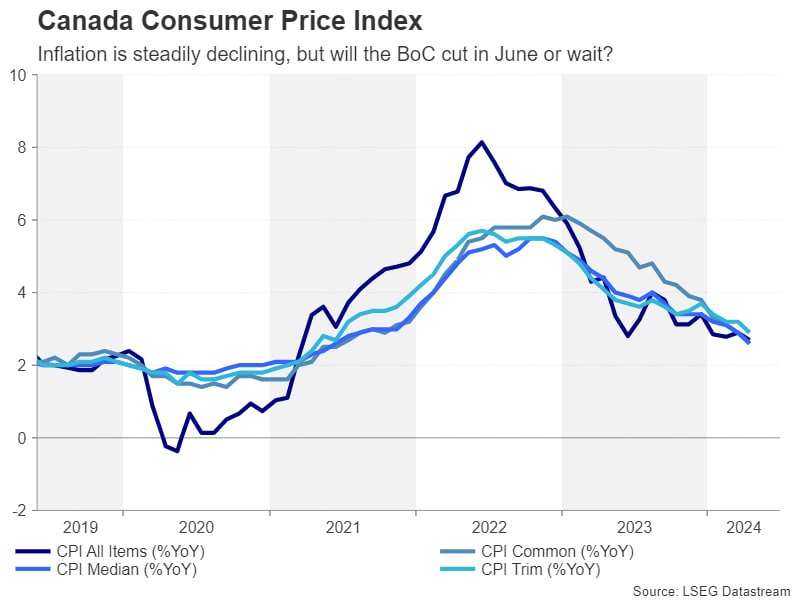

آیا بانک مرکزی کانادا جرات کاهش نرخ بهره را دارد؟

در حالی که تورم در ایالات متحده همچنان بالا است، بانک مرکزی کانادا در موقعیت بهتری نسبت به فدرال رزرو قرار دارد. تورم کل این کشور در آوریل به پایینترین سطح سه سال اخیر یعنی 2.7 درصد رسیده و هر سه معیار هستهای سرعت رشد قیمتها در سال جاری تاکنون زیر 3 درصد بوده است.

با خنک شدن بازار کار در طول سال گذشته و کندی نسبی رشد اقتصادی، دلایل محکمی برای کاهش نرخ بهره در نشست پولی روز چهارشنبه بانک مرکزی کانادا وجود دارد. با این حال، بازار تنها احتمال 60 درصدی برای کاهش 0.25 درصدی نرخ بهره قائل است، زیرا به نظر میرسد آغاز چرخه تسهیل پولی در ماه ژوئیه محتملتر باشد.

یکی از دلایل تعویق احتمالی کاهش نرخ بهره، اقدامات فدرال رزرو است. بانک مرکزی کانادا به دلیل ترس از کاهش شدید ارزش ارز ملی، نمیخواهد به طور قابل توجهی از سیاستهای پولی آمریکا فاصله بگیرد. با این وجود، گزینه کاهش نرخ بهره در ماه ژوئن همچنان روی میز است. در صورتیکه بانک مرکزی کانادا چنین اقدامی انجام دهد، سیاستگذاران احتمالا سعی خواهند کرد که این اقدام را به عنوان شروع یک چرخه تهاجمی کاهش نرخ بهره نشان ندهند.

کاهش نرخ بهره توسط بانک مرکزی کانادا میتواند به معنای از دست رفتن روند صعودی دلار کانادا در برابر دلار آمریکا باشد. علاوه بر این، معاملهگران منتظر دادههای اشتغال ماه مه کانادا هستند که در روز جمعه منتشر میشود.

نشست اوپک پلاس و هفتهای شلوغ برای دلار استرالیا!

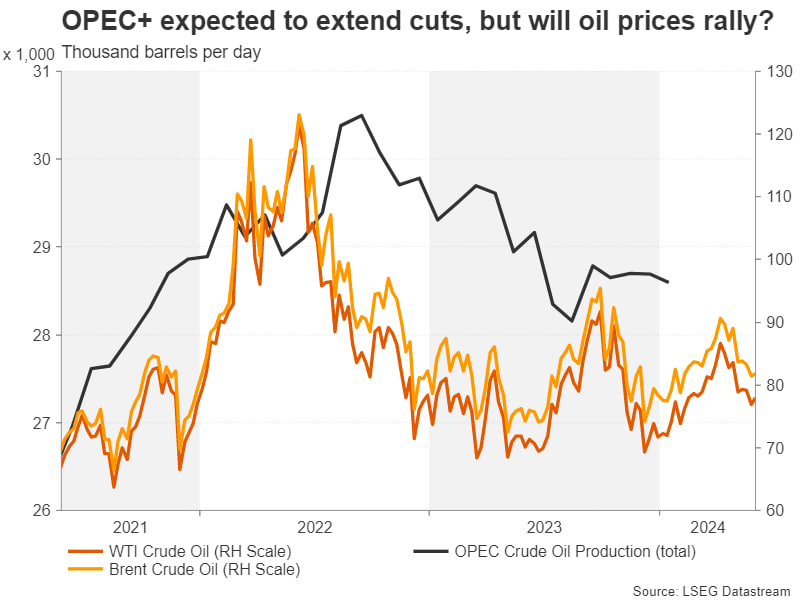

بازارها روز دوشنبه منتظر تصمیم اوپک پلاس در مورد سطح تولید خواهند بود. این سازمان قرار است روز یکشنبه جلسات مجازی خود را برگزار کند. گزارشها حاکی از آن است که اوپک پلاس احتمالاً کاهشهای داوطلبانه 2.2 میلیون بشکه در روز را تا نیمه دوم سال 2024 تمدید خواهد کرد. تمدید تعهدات همه اعضا برای محدود کردن تولید به میزان 3.66 میلیون بشکه در روز تا سال 2025 نیز محتمل است. در حالی که شایعات نتوانسته بر قیمت نفت تاثیر بگذارد، تمدید کاهش تولید تا سال آینده میتواند چشمانداز این طلای سیاه را مثبت کند.

از سوی دیگر، دلار استرالیا روز چهارشنبه منتظر انتشار آخرین دادههای تولید ناخالص داخلی (GDP) داخلی خواهد بود. اقتصاد استرالیا در چند فصل گذشته به طور پیوسته از رونق خود کاسته است و انتظار میرود رشد GDP در سهماهه اول به رقم ناچیز 0.2 درصد فصلی برسد. اگر رشد اقتصادی سریعتر از پیشبینیها باشد، به احتمال افزایش نرخ بهره توسط بانک مرکزی استرالیا در ماههای آینده دامن میزند و باعث تقویت ارز ملی میشود.

شاخص مدیران خرید بخش تولید و خدمات کایکسن به ترتیب در روزهای دوشنبه و چهارشنبه رصد خواهد شد. در روز جمعه، سرمایهگذاران امیدوارند با انتشار دادههای تجارت ماه مه، شاهد رشد قویتر صادرات دومین اقتصاد بزرگ دنیا باشند. همچنین اگر دادههای رشد دستمزدها در ژاپن که در روز چهارشنبه منتشر میشود، افزایش قابل توجه حقوق در ماه آوریل را نشان دهد، ممکن است از ین تحت فشار حمایت کند.

در مجموع، هفتهای شلوغ برای بازارهای ارزی در پیش است، با تمرکز بر تصمیم اوپک پلاس، دادههای GDP استرالیا و شاخصهای اقتصادی چین و ژاپن.