فدرال رزرو و چرخش احتمالی به سمت کاهش نرخ بهره: گمانهزنیها و چالشها

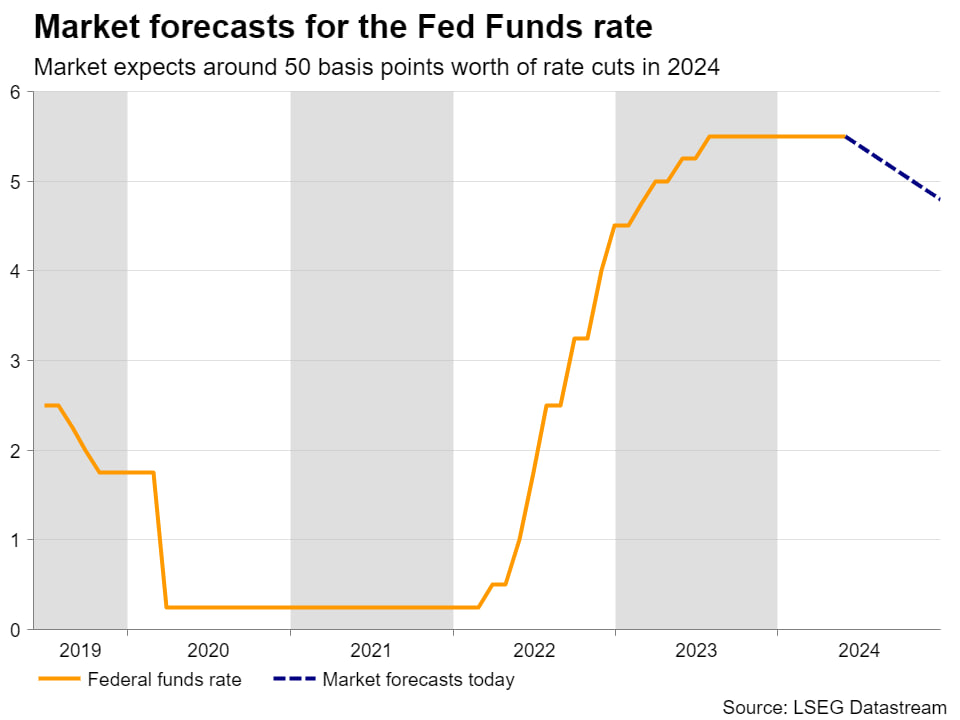

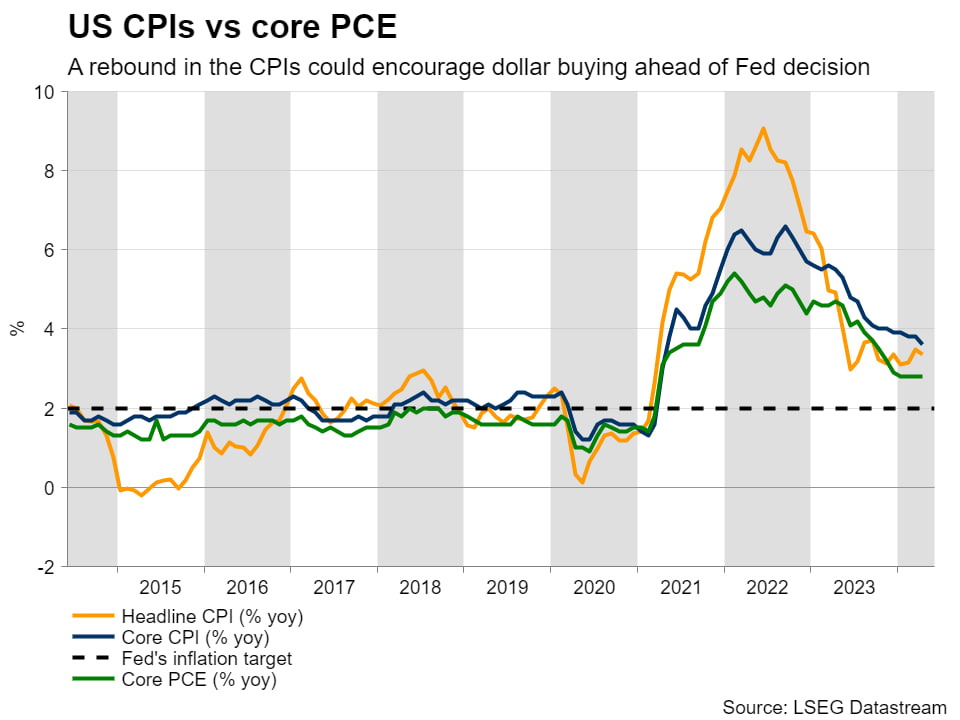

کاهش مجدد تورم در آمریکا در ماه آوریل و ناامیدکننده بودن شاخص مدیران خرید بخش تولیدی (ISM) در ماه مه، گمانهزنیها را برای چرخش فدرال رزرو به سمت سیاستهای انبساطی و کاهش نرخ بهره افزایش داده است. بازارها انتظار دارند فدرال رزرو تا پایان سال جاری، نرخ بهره را دو بار ۰.۲۵ درصد کاهش دهد. احتمال اینکه اولین کاهش در سپتامبر رخ دهد، حدود ۸۰ درصد است.

با این وجود، نشست پولی فدرال رزرو دراین هفته که در آن پیشبینیهای اقتصادی بهروزشده و نمودار داتپلات جدید ارائه میشود، از اهمیت بالایی برخوردار است. اکثر مقامات فدرال رزرو با وجود تمایل بازار به کاهش نرخ، معتقدند که هنوز زمان شروع این چرخه فرا نرسیده است.

بنابراین، انتظار میرود فدرال رزرو در نشست آتی نرخ بهره را ثابت نگه دارد و تمرکز سرمایهگذاران بر بیانیه و بهویژه پیشبینیهای جدید در مورد نرخ بهره خواهد بود. نمودار داتپلات مارس به سه کاهش ۰.۲۵ درصدی نرخ بهره در سال جاری و سه کاهش دیگر در سال ۲۰۲۵ اشاره داشت، اما احتمال تجدید نظر در این مسیر به سمت افزایش محتاطانه نرخ در آینده وجود دارد.

برای اینکه دلار آمریکا رشدی پایدار داشته باشد، اکثر مقامات فدرال رزرو باید تنها یک کاهش ۰.۲۵ درصدی نرخ بهره را برای سال ۲۰۲۴ پیشبینی کنند. بازار این موضوع را تا حد زیادی پیشبینی کرده است و برای تقویت بیشتر دلار، موضع قاطعتر فدرال رزرو مبنی بر عدم کاهش نرخ در سال جاری، نیاز است.

علاوه بر نشست فدرال رزرو، انتشار شاخصهای اقتصادی مانند شاخص قیمت مصرفکننده (CPI) برای ماه مه، چند ساعت قبل از نشست و شاخص قیمت تولیدکننده (PPI) در روز پنجشنبه، میتواند بر روند بازار و تصمیمگیری سرمایهگذاران تاثیرگذار باشد. رئیس فدرال رزرو، پاول، در کنفرانس مطبوعاتی پس از نشست، در مورد دادههای CPI و چشمانداز اقتصاد صحبت خواهد کرد. در نهایت، با وجود اینکه هنوز زمان مشخصی برای شروع چرخه کاهش نرخ بهره توسط فدرال رزرو مشخص نیست، نشست پولی آینده و انتشار شاخصهای اقتصادی، اطلاعات مهمی را برای پیشبینی مسیر آینده نرخ بهره و دلار آمریکا ارائه خواهد داد.

بانک مرکزی ژاپن : بلاتکلیفی و نگرانیها

همانطور که انتظار میرفت، بانک مرکزی ژاپن در نشست پولی ماه آوریل خود، نرخ بهره را در محدوده ۰ تا ۰.۱ درصد ثابت نگه داشت. این در حالی بود که این بانک، پیشبینی خود از نرخ تورم را به دلیل افزایش قیمتها، بالا برده بود.

با وجود این افزایش تورم، بانک مرکزی ژاپن هیچ سیگنالی مبنی بر کاهش محرکهای پولی یا افزایش نرخ بهره در آینده نزدیک به بازارها ارسال نکرد. این موضوع باعث تضعیف ین ژاپن و دخالت مقامات ژاپنی در بازار برای حمایت از آن در روزهای بعد شد.

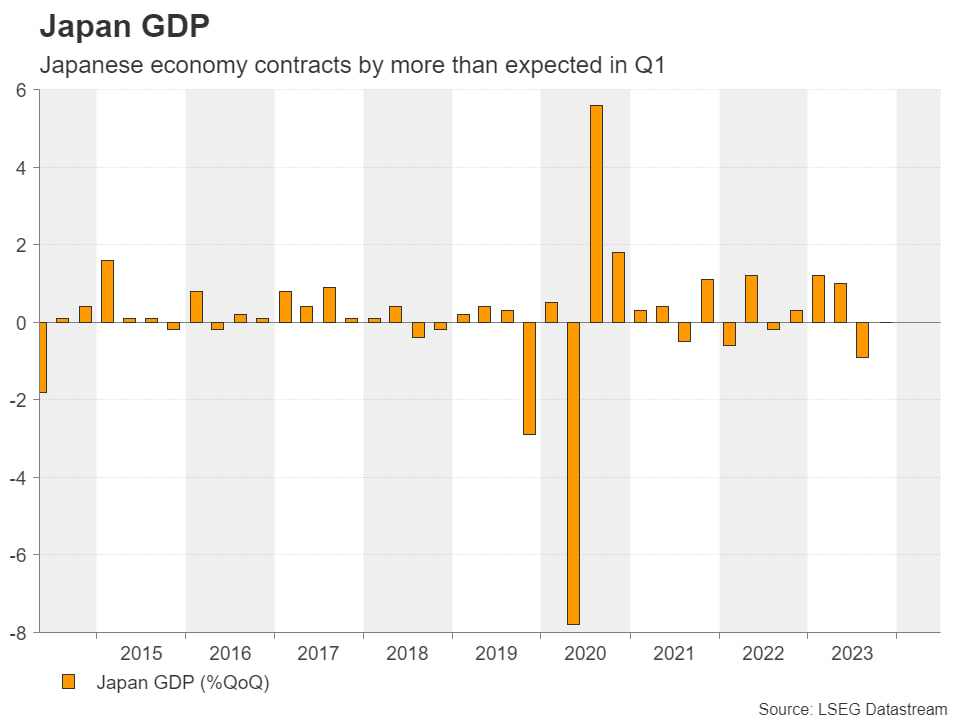

با این حال، ین ژاپن پس از این مداخلات بار دیگر با افت ارزش روبرو شد. انقباض اقتصادی بزرگتر از حد انتظار در سه ماهه اول سال جاری، مانع دیگری بر سر راه افزایش نرخ بهره توسط بانک مرکزی ژاپن ایجاد کرد.

در حال حاضر، احتمال افزایش ۰.۱ درصدی نرخ بهره توسط بانک مرکزی ژاپن در ماه ژوئیه، از نظر سرمایهگذاران 67 درصد است. با این حال، اگر این بانک به طور قاطعانه در مورد افزایش نرخ در نشست آتی خود صحبت نکند، ممکن است معاملهگران ناامید شده و ین به روند نزولی خود ادامه دهد و به پایینترین سطح اخیر خود بازگردد.

اقتصاد بریتانیا، پوند و انتخابات: تقاطع چالشها و فرصتها

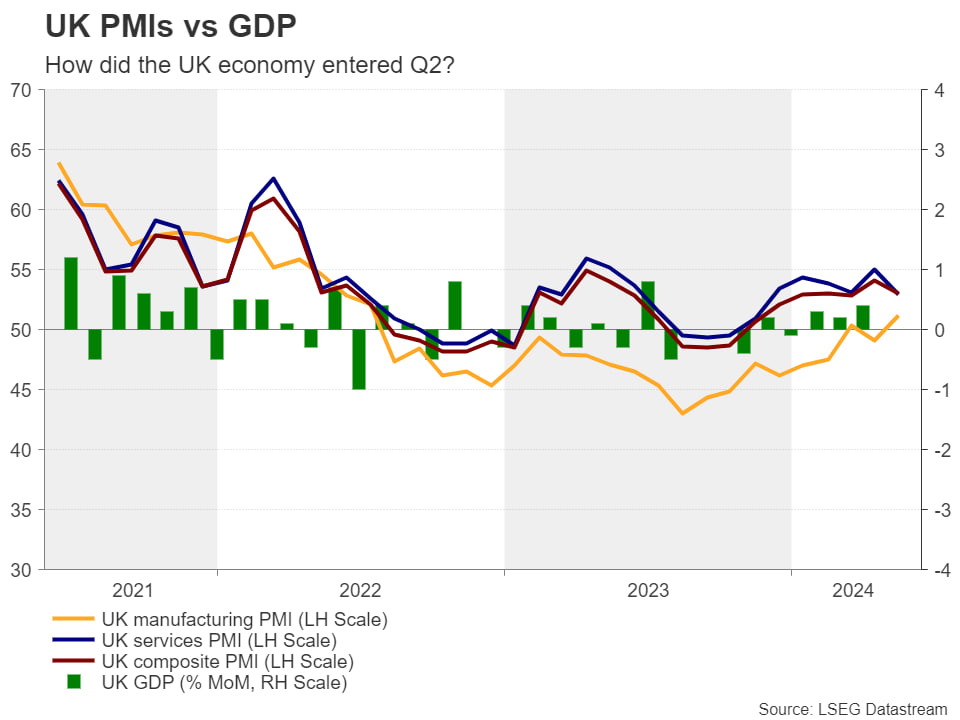

پوند انگلستان در این هفته تحت تاثیر دو گزارش کلیدی قرار خواهد گرفت: گزارش اشتغال و نرخ ماهانه تولید ناخالص داخلی بریتانیا، مربوط به ماه آوریل، به ترتیب در روزهای سهشنبه و چهارشنبه منتشر خواهند شد. رشد غیرمنتظره تورم در ماه آوریل، گمانهزنیها را برای کاهش نرخ بهره توسط بانک مرکزی انگلستان تحتالشعاع قرار داده است. در حال حاضر، پیشبینیها حاکی از کاهش ۰.۴ درصدی نرخ بهره تا دسامبر است، در حالی که احتمال اولین کاهش ۰.۲۵ درصدی در سپتامبر حدود ۶۵ درصد است.

انتشار دادههای اشتغال و تولید ناخالص داخلی قوی میتواند نشاندهنده ادامه رشد بالای دستمزدها و شروع قدرتمند اقتصاد در سهماهه دوم باشد. این امر احتمال کاهش نرخ بهره در سپتامبر را کاهش میدهد و به تقویت پوند انگلستان کمک میکند.

با این حال، با نزدیک شدن به انتخابات سراسری در ۴ ژوئیه، معاملهگران پوند ممکن است محتاطتر عمل کنند. تعهد حزب کارگر به سیاستهای مالی مسئولانه میتواند به نفع بانک مرکزی انگلستان عمل کند و به این بانک مرکزی اجازه دهد نرخ بهره را زودتر از حد انتظار کاهش دهد.

به طور کلی، تقاطع چالشهای تورم بالا و انتخابات پیش رو با فرصتهای ناشی از رشد اقتصادی قوی، چشمانداز پوند انگلستان دراین هفته را به شدت تحت تاثیر قرار خواهد داد. دادههای قوی اقتصادی میتواند پوند را تقویت کند، در حالی که عدم قطعیت سیاسی میتواند منجر به نوسانات قیمتی شود.

چین، استرالیا و اروپا

در هفته پیش رو، شاخصهای اقتصادی متعددی از جمله شاخص قیمت مصرفکننده و تولیدکننده چین در روز چهارشنبه و گزارش اشتغال استرالیا در روز پنجشنبه منتشر خواهند شد.

انتشار دادههای ضعیفتر از حد انتظار GDP استرالیا در سهماهه اول، گمانهزنیها در مورد افزایش نرخ بهره توسط بانک مرکزی این کشور را تا حدودی کاهش داده است. با این حال، بانک مرکزی استرالیا همچنان به عنوان یکی از انقباضیترین بانکهای مرکزی در بین اقتصادهای بزرگ شناخته میشود. سرمایهگذاران فقط 50 درصد احتمال کاهش نرخ بهره توسط این بانک در سال جاری را میدهند.

بهبود در شاخصهای اقتصادی استرالیا، به ویژه اشتغال، به همراه تورم بالاتر از حد انتظار در چین، میتواند منجر به افزایش ارزش دلار استرالیا شود. سرمایهگذاران بیشتر متقاعد میشوند که بانک مرکزی استرالیا بعید است در سال جاری نرخ بهره را کاهش دهد.

از سوی دیگر، انتخابات پارلمان اروپا یکشنبه آینده به پایان میرسد. افزایش حمایت از جناح راست میتواند توافق و اجرای اصلاحات و سیاستهایی را که به اتحادیه اروپا قدرت بیشتری میدهد، برای قانونگذاران دشوارتر کند. این موضوع میتواند تا حدودی بر یورو تأثیر منفی بگذارد.

به طور کلی، انتشار دادههای اقتصادی و نتایج انتخابات پارلمان اروپا میتواند بر روند بازارها در هفته آینده تاثیرگذار باشد. بهبود در شاخصهای اقتصادی استرالیا و چین، به ویژه اشتغال و تورم، میتواند به نفع دلار استرالیا باشد. در مقابل، افزایش حمایت از جناح راست در انتخابات اروپا، ممکن است یورو را تحت فشار قرار دهد.