نگاهی به هفته گذشته…..

در هفته گذشته، دو بانک مرکزی مهم، یعنی بانک مرکزی استرالیا و بانک انگلستان، دیدگاههای متفاوتی نسبت به سیاست پولی خود داشتند. بانک مرکزی استرالیا تصمیم گرفت که در نشست ماه مارس به سیاست پولی خود پایبند بماند، اما بانک انگلستان، با دو رأی غیرمنتظره، به کاهش نرخ بهره پرداخت. این تصمیمات ممکن است باعث تغییر در بازارهای مالی شود و باعث تحولاتی در نشستهای آینده بانکهای مرکزی شود. همچنین، بعد از تصمیمات بانک مرکزی سوئیس، انتظار میرود که بانک مرکزی اروپا نیز در ماه ژوئن اقداماتی در جهت تسهیل پولی انجام دهد. همچنین، مذاکرات بین اسرائیل و حماس ادامه داشته اما احتمال دستیابی به توافق کاهش یافته است. این موضوع میتواند باعث افزایش فشار بر اسرائیل شود. همچنین، ایالات متحده تلاش میکند که چین را در دسترسی به فناوریهای پیشرفته، بهویژه در زمینه هوش مصنوعی، مهار کند. در صورتی که دولت ترامپ قدرتی مجدد در انتخابات ایالات متحده پیدا کند، ممکن است تعرفهها تشدید شده و جنگ تجاری دوباره آغاز شود، که میتواند عواقب جدی برای اقتصاد جهانی داشته باشد.

هفته پیش رو…

تورم آمریکا در کانون توجهات!

در جلسهای که هفته گذشته برگزار شد، فدرال رزرو، با توجه به انتظارات، توجه کمتری به انقباض اقتصادی از خود نشان داد. جریان این تصمیمات، توسط رئیس فدرال رزرو، جیروم پاول، که از افزایش نرخ بهره صرف نظر کرد و بیان کرد که سیاست تسهیل پولی همچنان در جریان است، تقویت یافت. همچنین، گزارش اشتغال غیرکشاورزی آوریل، که نتایج آن ضعیفتر از پیشبینیها بود، نگرش فدرال رزرو را تأیید کرد و نشان داد که نیاز به بیشترین تسهیلات پولی وجود دارد.

استثنائاً، نیل کاشکاری، رئیس فدرال رزرو مینیاپولیس، دیدگاهی متفاوت داشت و بیان کرد که احتمالاً نرخ بهره در سطوح فعلی باقی خواهد ماند و افزایش آن، هر چند کم باشد، اما غیرقابل انکار است.

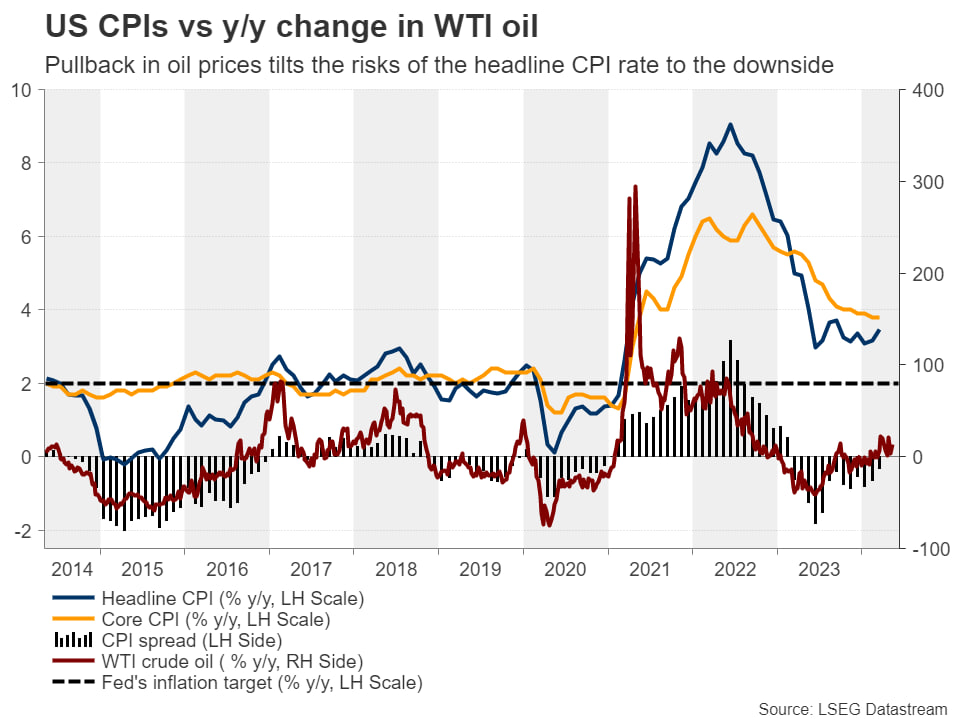

با توجه به این تحولات، معاملهگران در هفته آینده به تحلیل شاخص قیمت مصرفکننده آمریکا (CPI) برای ماه آوریل، که در روز چهارشنبه منتشر خواهد شد، تمرکز خواهند کرد. بر اساس گزارش شاخص مدیران خرید (PMI) آمریکا توسط S&P Global، افزایش قیمتهای تولید در ماه آوریل با سرعت کندتری اتفاق افتاده است که نشان میدهد دادههای منتشر شده ممکن است به طور موقتی افت خورده باشند. همچنین، تغییر سالانه در قیمت نفت کاهش یافته و به صفر نزدیک شده که این امر ریسکهای کاهشی برای نرخ تورم کل را افزایش میدهد.

بنابراین، اگر دادههای منتشر شده نشان دهد که پایداری اخیر در قیمتهای مصرفکننده فقط موقتی بوده و تورم دوباره کاهش پیدا کرده است، معاملهگران ممکن است انتظارات خود را از مسیر نرخ بهره فدرال رزرو کمی تغییر دهند که ممکن است برای بازده اوراق قرضه خزانهداری و ارز آمریکا منفی تلقی شود.

در عین حال، فعالان بازار در روز سهشنبه، زمانی که دادههای شاخص قیمت تولیدکننده (PPI) برای ماه آوریل منتشر میشود، به سرعت به مسائل مربوط به تورم مصرفکننده توجه میکنند. همچنین، دادههای فروش خردهفروشی ایالات متحده نیز منتشر میشود که میتواند بر نگرش بازار نسبت به سیاست پولی فدرال رزرو تأثیرگذار باشد.

آیا گزارش اشتغال بریتانیا باعث قطعی شدن کاهش نرخ بهره می شود؟

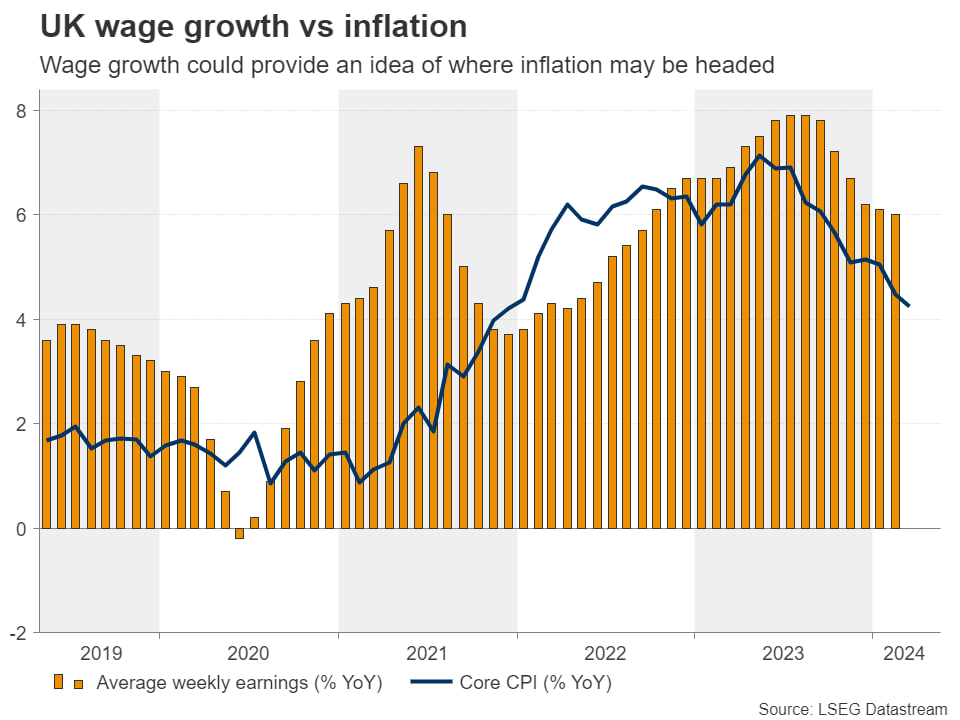

بانک مرکزی انگلستان هفنه گذشته انبساطیتر از انتظارات ظاهر شد و نرخ بهره خود را بدون تغییر نگه داشت، اما دو عضو به کاهش ۰.۲۵ درصدی رای دادند. در بیانیه پولی، بخشی اضافه شده بود که نشان میداد بانک مرکزی انگلستان انتشار دادههای اقتصادی آتی و اینکه چگونه این دادهها ارزیابی کاهش ریسکهای ناشی از تورم را تایید میکنند، در نظر خواهد گرفت.

این موضوع همراه با تجدید نظر کاهشی در پیشبینیهای تورم، نشان میدهد که مقامات بانک مرکزی انگلستان بر این باورند که سرعت رشد قیمتها همچنان کاهش خواهد یافت. شایان ذکر است پوند انگلستان در زمان انتشار بیانیه پولی کمی ریزش کرد، زیرا سرمایهگذاران بیشتر متقاعد شدند که اولین کاهش ۰.۲۵ درصدی نرخ بهره در ماه اوت ارائه خواهد شد.

در روز سهشنبه، گزارش اشتغال ماه مارس انگلستان منتشر میشود، جایی که سرمایهگذاران ممکن است توجه بیشتری به رشد دستمزدها داشته باشند تا ببینند آیا این روند که میتواند به کاهش تورم کمک کند، بیشتر افت کرده یا خیر. بنابراین، اگر سرعت رشد دستمزدها کند شود، احتمالا پوند روند نزولی خود را ادامه دهد، زیرا معاملهگران شروع به بررسی این موضوع میکنند که آیا کاهش نرخ بهره در ماه ژوئن گزینه بهتری است یا خیر. دلار استرالیا تحت تاثیر انتظارات برای از نرخ بهره!

آزی تحت تاثیر انتظارات نرخ بهره ای!

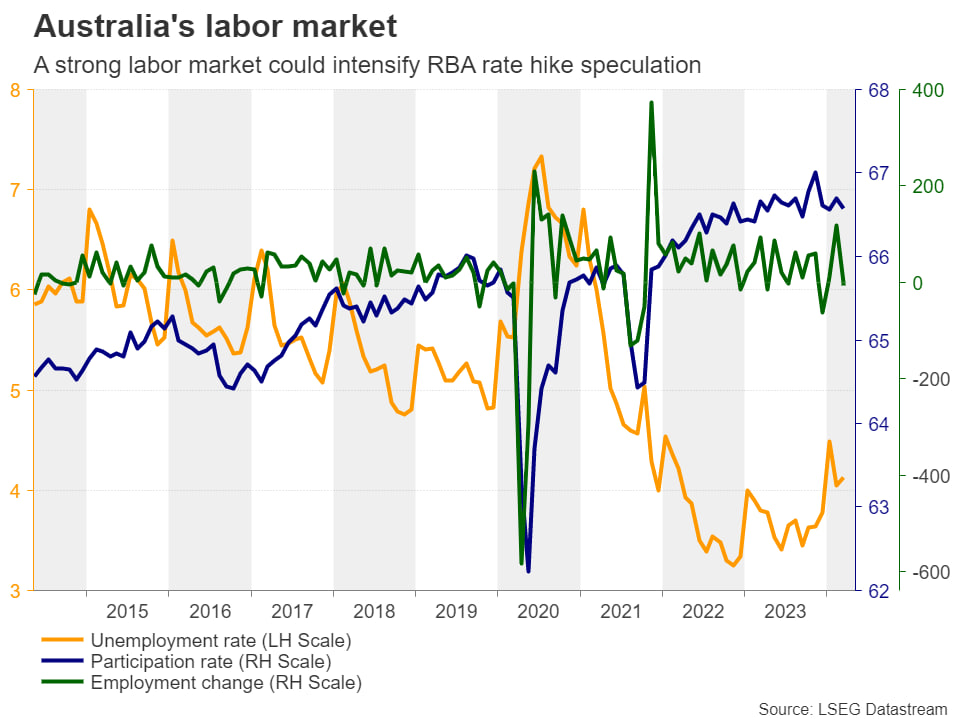

پس از ناامیدی از تصمیم بانک مرکزی استرالیا برای حفظ رویکرد بیطرف، معاملهگران اکنون توجه خود را به شاخص قیمت دستمزد در روز چهارشنبه و گزارش اشتغال این کشور در روز پنجشنبه معطوف خواهند کرد.

با توجه به اینکه تورم در سهماهه اول سال جاری چسبندهتر از حد انتظار بوده است، دیگر هیچ انتظاری مبنی بر کاهش نرخ بهره توسط بانک مرکزی استرالیا وجود ندارد. برعکس، بازارها احتمال قابل قبولی (حدود ۲۰ درصد) را برای افزایش نرخ بهره توسط این بانک مرکزی به میزان ۰.۲۵ درصد تا سپتامبر قائل هستند.

اگرچه بانک مرکزی استرالیا در نشست پولی این هفته خود تکرار کرد هیچ گزینهای را رد نمیکند، اما شتاب بیشتر در رشد دستمزدها که از سهماهه سوم سال ۲۰۲۰ روند صعودی داشته و همچنین بهبود قابل توجه در وضعیت اشتغال، میتواند احتمال افزایش نرخ بهره در سپتامبر را در شرایطی که سایر بانکهای مرکزی به فکر شروع تسهیل پولی هستند، افزایش دهد. این امر میتواند برای دلار استرالیا مثبت باشد. همچنین دلار استرالیا ممکن است از بهبود بیشتر فضای ریسکپذیری به دلیل قیمتگذاری بازار مبنی بر کاهش سریعتر و بیشتر نرخ بهره توسط فدرال رزرو در پی انتشار دادههای تورم آمریکا در روز چهارشنبه، بهرهمند شود.

وضعیت اقتصاد چین در فصل جاری

با صحبت در مورد دلار استرالیا و فضای کلی بازار، متغیر دیگر این معادله در هفته آینده چین خواهد بود. روز جمعه، دومین اقتصاد بزرگ جهان، دادههای تولیدات صنعتی، خردهفروشی و سرمایهگذاری در داراییهای ثابت را برای ماه آوریل منتشر خواهد کرد.

شاخص مدیران خرید رسمی چین نشان داد که رشد در بخشهای تولید و خدمات کند شده که حاکی از کاهش فعالیت اقتصادی در ابتدای سهماهه دوم، پس از افزایش قابل توجه در مارس است. با این حال، صادرات و واردات چین پس از افت در مارس، در آوریل افزایش یافت که بهبود تقاضای داخلی و خارجی را نشان میدهد.

شایان ذکر است حتی با وجود اینکه رشد قوی تولید ناخالص داخلی در سهماهه اول، نیاز سیاستگذاران چینی را به افزایش محرکهای اقتصادی کاهش داد، اما اگر دادههای هفته آینده کندی رشد در سهماهه دوم را به تصویر بکشد، نگرانیها در مورد ثبات بهبود اقتصاد احتمالا دوباره ظاهر شود. این امر میتواند بر دلار استرالیا و دلار نیوزیلند تأثیر بگذارد.

ژاپن و آمار تولید ناخالص داخلی!

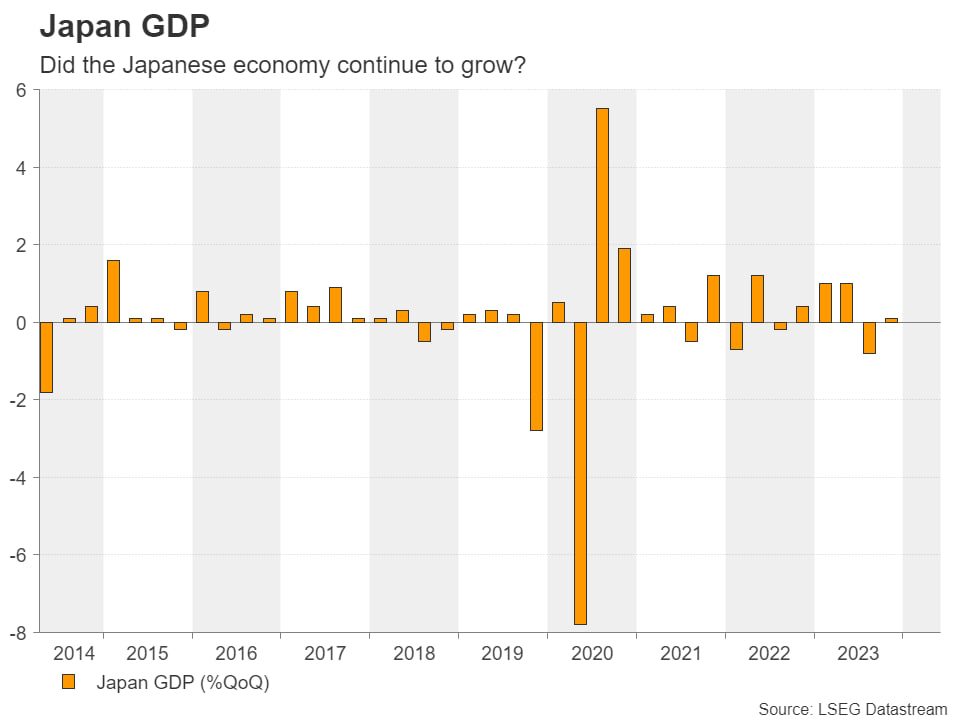

در روز پنجشنبه، ژاپن اولین برآورد خود از تولید ناخالص داخلی را برای سهماهه اول منتشر خواهد کرد. دیدن این که آیا اقتصاد ژاپن همچنان در حال رشد باقی مانده یا اینکه دوباره به انقباض بازگشته است، جالب خواهد بود. در صورت انقباض اقتصادی، به احتمال زیاد ین همچنان به سقوط خود ادامه دهد و جفتارز USDJPY به سطح قیمتی ۱۶۰، سطحی که هفته گذشته باعث اولین دور مداخله توسط مقامات ژاپنی در بازار شد، نزدیکتر گردد.

حتی اگر مقامات ژاپنی دوباره در نزدیکی آن سطح قیمتی در بازار مداخله کنند، بعید است که روند ین معکوس شود، زیرا یک سهماهه انقباض دیگر میتواند گمانه زنیهایی را مبنی بر تأخیر بیشتر در افزایش بعدی نرخ بهره توسط بانک مرکزی ژاپن ایجاد کند. برای اینکه ین بتواند بهبود قابل قبولی را به تصویر بکشد، دادههای تولید ناخالص داخلی باید حاکی از شتاب گرفتن رشد داشته باشد تا مشارکتکنندگان بازار را تشویق کند روی افزایش نرخ بهره توسط بانک مرکزی ژاپن در تابستان قیمتگذاری کنند.