یکی از استراتژیهای معاملاتی محبوب بین معاملهگران، استراتژی معامله معکوس (REVERSAL TRADING STRATEGY) است. این استراتژی مکمل استراتژی معاملاتی مومنتوم محسوب میشود. در این مقاله در نظر داریم به نقد آن و چگونگی نحوه استفاده از آن بپردازیم. به طور کلی در مورد موضوعات زیر صحبت خواهیم نمود:

- استراتژی معامله معکوس چیست؟ استراتژي معامله معکوس به معنای معامله و کسب سود بر اساس برگشت روند یا قیمت در بازار است.

- سیگنالهای استراتژی معامله معکوس: با استفاده از نقاط اشباع خرید و فروش میتوان معاملاتی از نوع استراتژی معامله معکوس انجام داد.

- برآورد میزان ریسک در استراتژی معامله معکوس: برای به حداقل رساندن ریسک، پیشنهاد میشود حتما از حد ضرر استفاده شود.

استراتژی معامله معکوس چیست؟

در سادهترین حالت، استراتژی معامله معکوس به معنای کسب سود از برگشت روند یا قیمت در یک بازار گفته میشود. برای مثال شاخص S&P 500 را درنظر بگیرید که برای یک مدت طولانی برای مثال چندین ماه روند صعودی داشته است، درصورتیکه معاملهگر سیگنالی مبنی بر فروش در این نماد مشاهده کند، خود را برای این روند نزولی آماده میکند تا از آن سود کسب کند.

در بیشتر مواقع، زمانی که یک روند به پایان میرسد تا روند جدیدی در بازار آغاز گردد، قیمت برای مدتی در حالت رنج قرار میگیرد. برای مثال، در پایان یک روند صعودی، شما شاهد کاهش حجم معاملات خرید یا قدرت خریدار و تشکیل سقفهای پایینتر خواهید شد، سپس قیمت برای یک مدتی در حالت رنج قرار میگیرد تا پس از آن روند جدید مجددا از سر گرفته شود.

همان طور که بیان شد، استراتژی معامله معکوس تغییر در جهت قیمت یک دارایی محسوب میگردد. برگشت قیمت میتواند صعودی یا نزولی باشد. برای مثال در یک روند صعودی، برگشت قیمت نزولی خواهد بود، اما در یک روند نزولی، برگشت قیمت صعودی میشود. برگشت قیمت به این راحتی رخ نمیدهد. به بیانی دیگر، برگشت قیمت نه صرفا بر اساس یک یا چندل کندل، بلکه بر اساس جهت کلی بازار اتفاق میافتد.

برخی از اندیکاتورها نظیر میانگین متحرک، اسیلاتور یا کانال میتوانند در تشخیص روند و نقاط برگشتی به معاملهگران کمک کنند.

نحوه تشخیص بازگشت قیمت در استراتژی معامله معکوس

برگشت قیمت به این معنا است که جهت روند قیمت از صعودی به نزولی یا از نزولی به صعودی تغییر یابد. برگشت قیمت در معاملات روزانه نسبتا سریع اتفاق میافتد. برگشت قیمت با توجه به تایم فریم قیمت ممکن است روزها، هفتهها و یا حتی سالها به طول بیانجامد. برای مثال برگشت قیمت در تایم پنج دقیقه برای یک معاملهگر روزانه مهم است، درصورتیکه برای یک سرمایهگذار بلند مدت اصلا اهمیتی ندارد. به بیانی دیگر برگشت قیمت در تمامی تایم فریم ها در حال وقوع است، نکتهای که حائز اهمیت است این است که شما چه نوع معاملهگری هستید و سبک معاملهگری شما چیست.

یک روند صعودی متشکل از کف و سقفهای بالاتر است، در حالی که یک روند نزولی مجموعهای از کف و سقفهای پایینتر است. برای این که روند صعودی به نزولی تغییر یابد، کف و سقفهای بالاتر به کف و سقفهای پایینتر تبدیل میگردد و برای تغییر روند نزولی به صعودی کف و سقفهای پایینتر با کف و سقفهای بالاتر جایگزین میشوند.

برای تشخیص برگشت قیمت، معاملهگران از دو روش بهره میبرند، عدهای از معاملهگران بر اساس پرایس اکشن، برگشت قیمت را شناسایی میکنند، برخی دیگر از اندیکاتورهایی که برای این منظور طراحی شدهاند استفاده میکنند. برای مثال، بسیاری از تریدرها از میانگین متحرک برای تشخیص روند و برگشت قیمت استفاده میکنند. برای مثال، اگر قیمت بالای میانگین متحرک در حال حرکت باشد، روند قیمت را صعودی درنظر میگیرند، در این حال، اگر قیمت به زیر میانگین متحرک حرکت کند، میتواند نشانهای مبنی بر برگشت بالقوه قیمت باشد.

یکی دیگر از روشهایی که برای تشخیص برگشت قیمت استفاده میکنند، کشیدن خط روند در چارت قیمت است. اگر روند صعودی باشد، با اتصال کفهای بالاتر به هم یک خط روند شکل میگیرد، در صورتی که خط روند شکسته شود و قیمت به زیر آن نفوذ کند، احتمال برگشت قیمت وجود خواهد داشت.

- بیشتر بخوانید: پرایس اکشن در فارکس چیست؟

- بیشتر بخوانید: ژورنال معاملاتی چیست؟

تفاوت میان برگشت قیمت با پولبک

یکی از مشکلاتی که معاملهگران دارند این است که نمیتوانند میان برگشت قیمت و پولبک تمایز قائل شوند. معاملهگری را درنظر بگیرید که یک پوزیشن معاملاتی باز دارد و باید در زمان مناسب از این پوزیشن خارج شود، در این حالت، تریدر میکوشد پیش از برگشت قیمت از آن خارج شده و سود خود را از بازار بگیرد. درحقیقت، برگشت قیمت به تغییرات بزرگ قیمتی اشاره دارد که منجر به تغییر روند بازار میشود درحالی که، پولبک به حرکات کوچک قیمت خلاف جهت بازار گفته میشود.

بسیاری از معاملهگران نمیتوانند تفاوت بین این دو را تشخیص دهند و ممکن است دیر یا زود از معامله خارج شوند و سودی که باید از معامله کسب نکنند. برگشت قیمت یعنی تغییر کامل قیمت خلاف جهت روند قبلی، اما پولبک به معنای تغییر موقت قیمت خلاف جهت روند است که مجددا در جهت روند قیمت، حرکت میکند.

اگر تشخیص قیمت به راحتی ممکن بود، آن وقت ترید کردن بسیار آسان میشد، در حالی که این طور نیست و کاری بسیار دشوار است. معاملهگر چه از پرایس اکشن یا عملکرد قیمت برای انجام معاملات استفاده کند چه از اندیکاتورها، گاهی برگشت قیمت آنقدر سریع رخ میدهد که مجالی برای تریدها باقی نمیماند تا از پوزیشن خود خارج شوند.

از این رو، داشتن یک استراتژی معامله معکوس که برآیند مثبتی داشته باشد برای هر تریدری ضروری است.

سیگنالهای استراتژی معامله معکوس

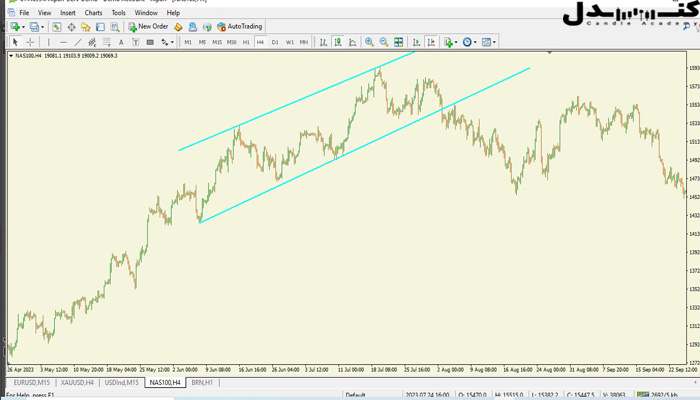

همان طور که در چارت قیمت نمایان است، قیمت در یک کانال صعودی در حرکت است، کف و سقفهای بالاتر در این روند صعودی برقرار است تا این که قیمت دیگر نمیتواند سقف بالاتر تشکیل دهد و قیمت به زیر کانال صعودی حرکت میکند و این سیگنالی مبنی بر تغییر احتمالی روند است. پس از شکست کانال صعودی، پس از مدتی قیمت با تشکیل کف پایینتر تغییر روند به نزولی را تایید میکند.

قیمت با تشکیل کف و سقف پایینتر به روند نزولی خود ادامه میدهد. برگشت قیمت و شروع روند صعودی رخ نمیدهد مگر قیمت کف و سقف بالاتر تشکیل دهد. شکست خط روند نزولی میتواند نشانهای از برگشت قیمت باشد. اگر شما استراتژی معامله معکوس برای خود داشته باشید؛ میتوانید این نقاط برگشتی را زودتر تشخیص دهید و معاملات خود را بر اساس آن مدیریت کنید تا متحمل ضرر نشوید.

اما سوال اصلی این است که معاملهگران برای تشخیص نقاط برگشتی از چه استراتژی معکوس معاملاتی استفاده میکنند؟

برای داشتن یک استراتژی معاملاتی سودآور، باید ابتدا با انواع تحلیل در بازار فارکس آشنایی داشته باشید. همان طور که در مقالات قبلی بیان کردیم، تحلیل به دو دسته کلی تقسیم میشود: تحلیل تکنیکال یا فنی و تحلیل فاندامنتال یا خبری. تحلیل تکنیکال به تحلیل چارت قیمت و الگوهای قیمتی که در گذشته چارت اتفاق افتاده است، اطلاق میشود. در حالی که تحلیل فاندامنتال به تحلیل اخبار سیاسی، اقتصادی و … در سطح دنیا گفته میشود.

یک استراتژی خوب معاملاتی باید ترکیبی از این دو نوع تحلیل باشد تا تمام ابعاد بازار را دربربگیرد. در ادامه قصد داریم برخی از این سیگنالها را در رابطه با استراتژیهای معامله معکوس شرح دهیم.

نقاط اشباع خرید و فروش

یکی از نقاط احتمالی برای بازگشت قیمت و استفاده از آن در استراتژی معامله معکوس، استفاده از نقاط اشباع خرید و فروش است که معاملهگران معمولا از اندیکاتورهایی نظیر شاخص قدرت نسبی RSI یا استوکاستیک STOCASTIC برای شناسایی این نقاط استفاده میکنند. برای مثال فرض کنید یورودلار در یک روند صعودی در حال حرکت است، بسیاری از معاملهگرانی که در قیمت پایینتر این نماد را خریداری کردند، برای برداشت سود خود اقدام میکنند این امر باعث افزایش فشار فروش در یورودلار میگردد.

در این مثال، اگر روند برداشت سود ادامه داشته باشد و فشار فروش بیش از حد بازار بالا رود، گفته میشود که یورودلار دچار اشباع فروش شده است و این میتواند سیگنالی برای برگشت قیمت و تغییر روند به صعودی باشد.

نواحی حمایت و مقاومت کلیدی

نواحی حمایت و مقاومت یکی دیگر از ابزارهایی است که معاملهگران میتوانند برای ساخت استراتژی معامله معکوس استفاده کنند. سطوح حمایت و مقاوت در واقع نواحیای هستند که قیمت در گذشته به آن ها واکنش نشان داده است و از این نواحی تغییر روند اتفاق افتاده است. نواحی حمایت و مقاومت بسیار میتوانند در تشخیص نقاط برگشتی برای معاملهگران سودمند باشد؛ معاملهگران میتوانند با مشخص نمودن این نواحی مهم، واکنش قیمت به آن را زیر نظر گرفته و معاملات خود را بر اساس آن مدیریت کنند.

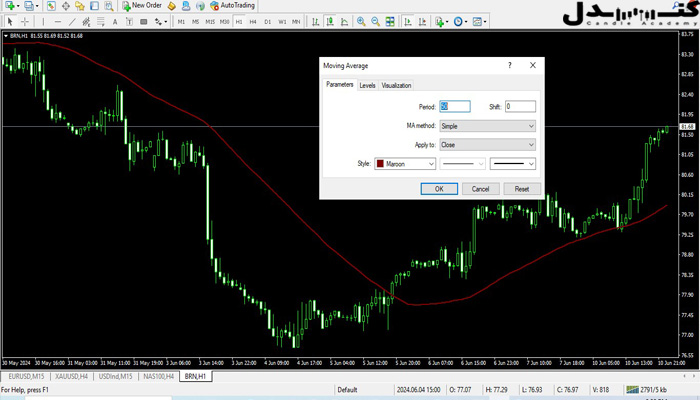

استفاده از اندیکاتور میانگین متحرک moving average

بسیاری از معاملهگران ترجیح میدهند به جای دنبال کردن پرایس اکشن، از اندیکاتورهای میانگین متحرک برای تشخیص نقاط برگشتی و نوع روند استفاده کنند. برای مثال، زمانی که قیمت بالای میانگین متحرک در حرکت است، اصطلاحا گفته میشود روند قیمت صعودی است، در این حالت اگر قیمت به زیر میانگین متحرک نفوذ کند، میتواند سیگنالی برای برگشت روند باشد. از این رو، بسیاری از تریدرها برای طراحی استراژی معاملاتی معکوس خود میتوانند از انواع اندیکاتورهای میانگین متحرک به همراه کفها و سقفها بهره ببرند.

استفاده از فیبوناچی برای تشخیص نقاط برگشتی

ابزار فیبوناچی یک ابزار قدرتمند است که بسیاری از معاملهگران از آن برای تعیین نقاط برگشتی استفاده میکنند. این ابزار قدرتمند دارای سطوح افقی است که نشاندهنده سطوح مقاوت و حمایت کلیدی در چارت قیمتی است. معمولترین سطوحی که در آن برای تشخیص نقاط برگشت قیمت بهره میبرند، سطوح 38.2 درصد، 50 درصد و 61.8 درصد است. در این سطوح احتمال واکنش قیمت بسیار بالا است و تریدرها میتوانند با تحت نظر گرفتن این سطوح، واکنش قیمت به آن را مورد بررسی قرار داده و معاملات خود را مدیریت کنند.

الگوهای کندلی

یکی دیگر ابزارهای مورد استفاده توسط بسیاری از تریدرها، استفاده از الگوهای کندل استیک در چارت قیمت است. بسیاری از معاملهگران برای پیشبینی برگشت و نقاط برگشتی از این الگوهای کندلی در استراتژی معامله معکوس خود بهره میبرند. در تصویر بسیاری از این الگوهای کندلی را میتوانید مشاهده کنید.

استفاده از واگرایی Divergence

بسیاری از تریدرها برای پیشبینی نقاط برگشتی از واگرایی کمک میگیرند. برای این منظور، تریدرها از اندیکاتورهایی نظیر MACD یا RSI بهره میبرند. طرز استفاده ساده است. برای مثال نماد پونددلار را در نظر بگیرید که در یک روند نزولی در حرکت است، قیمت در حال ایجاد کف و سقف پایینتر است که این موضوع در اندیکاتور هم به همین منوال صورت میگیرد و اندیکاتور نیز کف و سقف پایینتر تشکیل میدهد. در این حالت، اگر قیمت کف و سقف پایینتر ایجاد کند اما در اندیکاتور این موضوع برعکس رخ بدهد یعنی به جای کف پایینتر، کف بالاتر شکل بگیرد، نشان از برگشت احتمالی قیمت دارد.

از این رو، اگر در پی طراحی یک استراتژی معامله معکوس برای خود هستید، استفاده از واگرایی بسیار میتواند در پیشبینی برگشت قیمت کمک کننده باشد.

- بیشتر بخوانید: اندیکاتور MACD

- بیشتر بخوانید: معرفی اندیکاتور ایچیموکو

- بیشتر بخوانید: کندلها در فارکس

استفاده از استراتژی معامله معکوس چه محدودیتها و ریسکهایی به همراه دارد؟

تمامی حرکات بازار از صعود تا نزول همگی در دنیای واقعی نیز اتفاق میافتد. همان طور که بارها بیان کردیم، این بازار ریسک بالایی دارد، از این رو، باید نقاط برگشتی و واکنش قیمت به آن را زیر نظر بگیرید تا بتوانید معاملات خود را مدیریت کرده و متحمل ضررهای جبرانناپذیری در مارکت نشوید.

استراتژی معاملاتی معکوس نیز مانند هر استراتژی دیگری دارای ریسکهای مربوط به خود است که شما باید به عنوان یک تریدر از تمامی این ریسکها آگاه باشید و با مدیریت اصولی آنها را به حداقل برسانید، جایی که باید از پوزیشن خارج شوید، برداشت سود کنید یا یک پوزیشن باز کنید.

هیچ قطعیتی در بازار فارکس وجود ندارد و شما تماما با احتمالات سر و کار دارید. از این رو، انتظار میرود زمانی که وارد یک پوزیشن میشوید تمام شرایط را بسنجید؛ چرا که معامله بر اساس استراتژی معامله معکوس بسیار دشوار است و پیشبینی عملکرد آینده قیمت کار آسانی نیست. شما باید در تمامی معاملات خود از حد ضرر STOP LOSS استفاده کنید تا متحمل ضررهای بزرگ در بازار نشوید.

به طو کلی معامله بر اساس استراتژی معامله معکوس ریسکهای بسیاری نسبت به استراتژی معاملاتی در جهت روند دارد. در حقیقت، در انجام معامله بر اساس برگشت روند قیمتی، احتمال پیشبینی شما نسبت به عملکرد قیمت در آینده ممکن است درست از آب درنیاید؛ چرا که این بازار سراسر احتمال بوده و هیچ قطعیتی در آن وجود ندارد.

برآورد میزان ریسک در استراتژی معکوس معاملاتی

درحقیقت پاسخ روشن و قطعی برای این سوال که میزان ریسک در این استراتژی چقدر است، وجود ندارد. میزان ریسک به فاکتورهای بسیاری بستگی دارد، فاکتورهایی نظیر تایم فریم معاملاتی، میزان حجم شما در معاملات، نوع استراتژی معاملاتی، میزان سرمایه شما برای معامله همگی در میزان ریسک تاثیرگذارند.

برای به حداقل رساندن ریسک، پیشنهاد میدهیم اول این که حتما از حد ضرر STOP LOSS استفاده کنید، اگر از اندیکاتورها در استراتژی معاملاتی خود استفاده میکنید، همیشه به آنها اعتماد نکنید، چرا که اندیکاتورها نیز خطا دارند و احتمال اشتباه در آنها زیاد است، به ویژه در شرایطی که سرعت تغییر قیمت بالا باشد.

نکته دیگری که باید به آن توجه کنید این است که در این استراتژی حتما از تحلیل فاندامنتال استفاده کنید و عوامل تاثیرگذار بر نماد معاملاتی را مورد بررسی قرار دهید. پیشنهاد میشود حتما اخبار روزانه را با استفاده از تقویم اقتصادی چک کنید تا یک نمای کلی از دارایی مورد نظر در بازار داشته باشید.

درنهایت، این استراتژی برای کسانی مناسب است که دارای مهارت و تجربه بالایی در بازار هستند و میتوانند به خوبی معاملات خود را مدیریت کنند.

کلام آخر

در این مقاله به بررسی استراتژی معامله معکوس پرداختیم، ابزارهای مورد استفاده برای طراحی آن را بیان کرده و ریسکها و محدودیتهای آن را برشمردیم. همان طور که ذکر شد این استراتژی مانند هر استراتژی دیگری دارای ریسک بالایی است؛ اگر انتخاب شما این استراتژی است، حتما به نکات ارائه شده نظیر حد ضرر و… توجه کنید.

- منبع: warriortrading