به عنوان یک معاملهگر که در بازار فارکس فعال است، حتما میدانید که این نرخ بهره است که دنیای فارکس را به گردش درمیآورد. به بیانی دیگر بازار فارکس توسط نرخهای بهره ارز کشورها اداره میشود. معاملهگر باید با توجه به جفت ارزی که معامله میکند، تغییرات نرخ بهره ارزها را دنبال کند تا بتواند حرکات جفت ارز مورد نظر را پیش بینی نماید. تا انتهای مقاله همراه باشید، تا به اطلاعات کافی در مورد چگونگی تاثیر نرخ بهره در فارکس دست یابید.

تاثیر نرخ بهره بر بازار فارکس

همان گونه که گفته شد، دنیای فارکس را نرخ بهره به گردش درمیآورد، به بیانی دیگر بین نرخ بهره و معاملات بازار فارکس یک همبستگی قوی وجود دارد. درحقیقت بازار فارکس تحت تاثیر متغیرهای بسیاری است، که در صدر آنها نرخ بهره ارزهای کشورها میباشد.

به بیانی ساده، پول در تلاش برای دنبال نمودن ارزی با بالاترین میزان نرخ بهره واقعی است. برای محاسبه نرخ بهره واقعی، نرخ بهره اسمی را از میزان تورم کم میکنند. معاملهگران باید به نرخ بهره بانک مرکزی هر کشور توجه داشته باشند و مهمتر از آن، زمانی که انتظار میرود نرخ بهره تغییر کند، حرکات جفت ارزها را پیشبینی کنند.

- بیشتر بخوانید: آموزش فارکس برای مبتدیان

نرخ بهره (Interest Rate) چیست؟

نرخ بهره (Interest Rate) هزینه وام گرفتن پول است که معمولا به صورت درصد سالانه بیان میشود. اگر شما وام ۱۰۰ دلاری با نرخ ۱۰ درصد دریافت کنید، در انتهای سال ۱۱۰ دلار بدهکار خواهید شد. اگر تمام بدهی ایالات متحده که توسط شرکتهای غیرمالی، مصرف کنندگان و نهادهای دولتی دریافت شدهاند را جمع کنید، به رقم ۴۶.۳ تریلیون دلار میرسد که تمامی آنها مشمول نرخ بهره میشوند و باید بهره بدهند. (به نرخ بهره، در آمریکا نرخ وجوه فدرال نیر میگویند بنابراین در این مقاله منظور از هر دو عبارت، نرخ بهره است.)

معاملهگران زمانی که از نرخ بهره صحبت میکنند، معمولا به نرخ بهره بانک مرکزی اشاره میکنند. نرخ بهره برای معاملهگران فارکس بسیار حائز اهمیت است، زیرا زمانی که نرخ بهره تغییر میکند، ارز به طور کلی از آن پیروی میکند. بانک مرکزی چندین ابزار سیاست پولی دارد که میتواند از آنها برای تاثیرگذاری بر نرخ بهره استفاده کند، رایجترین این ابزار شامل:

- عملیات بازار باز: خرید و فروش اوراق بهادار در بازار با هدف تاثیرگذاری بر نرخ بهره

- نرخ تنزیل: نرخ بهرهای که از بانکهای تجاری و سایر موسسات مالی برای وامهای کوتاه مدت که از بانک فدرال رزرو گرفته میشود، اخذ میشود.

- بیشتر بخوانید: فدرال رزرو و تاثیر بر کنترل تورم

بانک مرکزی هر کشوری دو وظیفه اصلی دارد، کنترل تورم و ایجاد ثبات در نرخ ارز آن کشور. بانک مرکزی این وظیفه مهم را با تغییر نرخ بهره و مدیریت عرضه پول انجام میدهد. زمانی که تورم رو به افزایش باشد، طوری که از هدف بانک مرکزی فراتر رود، بانک مرکزی نرخ را با استفاده از ابزارهای سیاسی پولی افزایش میدهد، تا به تبع آن اقتصاد محدود شده و تورم به نرخ قبلی خود بازگردد.

چرخه اقتصادی و نرخ بهره

اقتصاد یک کشور یا انقباضی و یا انبساطی است. به بیانی دیگر زمانی که اقتصاد انبساطی باشد، وضعیت همه افراد جامعه مطلوب است اما زمانی که اقتصاد انقباضی شود(دوران رکود)، وضعیت برای افراد جامعه نامطلوب و سخت خواهد بود. به بیانی ساده بانک مرکزی باید تورم را تحت کنترل داشته باشد و اجازه بدهد اقتصاد با سرعت متوسطی رشد کند، حالا چطور این کار را انجام میدهد؟ پاسخ ساده است به وسیله مدیریت و تغییر نرخ بهره.

۱ـ اقتصاد انبساطی

زمانی که اقتصاد انبساطی باشد(رشد تولید ناخالص داخلی مثبت)، مصرفکنندگان شروع به کسب درآمد بیشتری میکنند، همین امر منجر به نقدینگی بیشتر و درنتیجه تقاضا برای کالاها افزایش مییابد و از این رو، تعداد کالاها رو به کاهش میگذارد. در این حالت تورم افزایش یافته و اگر کنترل نشود، میتواند فاجعهبار شود. با افزایش تورم، بانک مرکزی با افزایش نرخ بهره تلاش میکند تا تورم را در سطح هدف خود که 2 درصد است(برای اکثر بانکهای مرکزی سطح هدف 2 درصد است) نگه دارد. لازم به ذکر است که افزایش نرخ بهره گرفتن وام را برای افراد جامعه پر هزینهتر کرده و به کاهش هزینهها و تورم کمک میکند.

۲ـ اقتصاد انقباضی

اگر اقتصاد در حال انقباض باشد ( تولید ناخالص داخلی منفی)، کاهش تورم یا تورم منفی مشکلساز خواهد شد. با کاهش تورم، بانک مرکزی برای تحریک هزینهها و افزایش سرمایهگذاری، نرخ بهره را کاهش میدهد و شرکتها شروع به دادن وام با نرخ بهره پایین برای سرمایهگذاری میکنند که باعث افزایش اشتغال، رشد اقتصادی و در نهایت تورم میشود.

نرخ بهره چگونه بر ارزها تاثیر میگذارد؟

نحوه تاثیرگذاری نرخ بهره در بازار فارکس از طریق تغییر در انتظارات یا پیشبینی نرخ بهره است که منجر به تغییر در تقاضا برای ارز مورد نظر میشود.

- اگر پیشبنی بازار افزایش نرخ بهره باشد و نتیجه واقعی عدم تغییر نرخ بهره باشد، منجر به کاهش ارزش ارز مورد نظر میشود.

- اگر پیشبینی یا انتظار بازار کاهش نرخ بهره باشد و نتیجه واقعی نشان از عدم تغییر نرخ بهره باشد، منجر به افزایش ارزش ارز مورد نظر میگردد.

- اگر پیشبینی بازار عدم تغییر در نرخ بهره باشد و نتیجه واقعی نشان از افزایش نرخ بهره باشد، منجر به افزایش ارزش ارز مورد نظر میگردد.

- اگر پیشبینی بازار عدم تغییر در نرخ بهره باشد و نتیجه واقعی کاهش نرخ بهره را نشان دهد، منجر به کاهش ارزش ارز مورد نظر میشود.

ارتباط نرخ بهره با معاملات فارکس

فرض کنید شما یک سرمایهگذار در کشور بریتانیا هستید که میخواهید مقادیر زیادی پول خود را در یک دارایی بدون ریسک مانند اوراق قرضه دولتی، سرمایهگذاری کنید، از طرفی ترخ بهره در آمریکا افزایشی است و شما تصمیم میگیرید، برای سرمایهگذاری در اوراق قرضه دولتی این کشور، دلار بخرید. درحقیقت بسیاری از معاملهگران و سرمایهگذاران برای سرمایهگذاری کشوری با نرخ بهره بالاتر را انتخاب میکنند. در حالیکه برخی دیگر از سرمایهگذاران افزایش نرخ بازدهی را دنبال میکنند که منجر به افزایش تقاضا برای دلار آمریکا و درنتیجه افزایش ارزش ارز میگردد. این ماهیت چگونگی تاثیر نرخ بهره بر ارزها است.

معاملهگران باید تلاش کنند تغییرات انتظارات نرخ بهره را پیشبینی کنند که تاثیر بسیار زیادی بر ارزها دارد. برای مثال اگر انتظارات بازار حاکی از عدم تغییر نرخ بهره باشد، اما بانک مرکزی نرخ بهره را به طور ناگهانی کاهش دهد، چه اتفاقی میافتد؟ برای پاسخ به این سوال به این مثال توجه کنید:

انتظارات بازار حاکی از عدم تغییر نرخ بهره دلار استرالیا در همان سطح 2 درصد بود، اما بانک مرکزی استرالیا نرخ بهره را تا 1.75 درصد کاهش داد، در این حالت بازار متعجب از کاهش نرخ بهره و درنتیجه منجر به ریزش شدید در جفت ارز AUDUSD شد.

درک تفاوت بین دو نرخ بهره

تفاوت نرخ بهره، صرفا به تفاوت نرخ بهره بین دو کشور اطلاق میشود.

اگر معاملهگری انتظار داشته باشد که ایالات متحده نرخ بهره را به طور غیر منتظره افزایش دهد، پیشبینی او این است که دلار آمریکا به تبع آن افزایش مییابد، درنتیجه برای افزایش شانس موفقیت خود، دلار آمریکا را در برابر ارزی با نرخ بهره پایین تر یا کاهشی خریداری میکند، چرا که روند نرخ بهره دو ارز مربوطه دلار آمریکا و ارزی با نرخ بهره پایینتر خلاف جهت یکدیگر است و احتمال موفقیت او در معاملات دو چندان میشود.

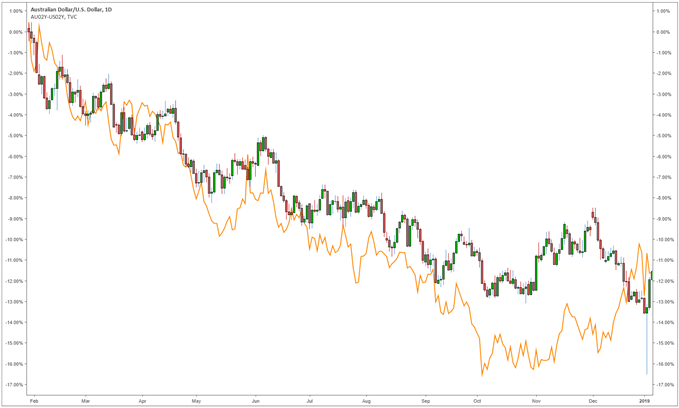

نرخ بهره و تفاوت نرخ بهره، تاثیر بسیار زیادی بر ارزش جفت ارزها دارد. درحقیقت تغییر در تفاوت نرخ بهره با افزایش یا کاهش ارزش یک جفت ارز دارای همبستگی است. برای درک بهتر به تصویر زیر توجه کنید، نمودار زیر جفت ارز AUDUSD و تفاوت بین اوراق قرضه دولتی دوساله AUD و اوراق قرضه دو ساله آمریکا (نمودار نارنجی) را مقایسه میکند. این همبستگی بین آنها نشان میدهد، که با کاهش بازده اوراق قرضه AUD نسبت به اوراق قرضه USD یعنی دلار آمریکا، ارز مربوطه نیز کاهش مییابد.

تفاوت نرخ بهره به طور گستردهای در معاملات CARRY استفاده میشود. در این نوع معاملات، پول از کشوری با نرخ پایین ارزی وام گرفته میشود و در کشوری با نرخ بهره بالاتر که منجر به افزایش ارزش ارز آن کشور میشود، سرمایهگذاری میشود. البته این نوع معاملات ریسکهای مربوط به خود را دارند، از جمله این ریسکها میتوان به کاهش ارزش ارز سرمایهگذاری شده اشاره نمود.

نحوه پیشبینی نرخهای بانک مرکزی و تاثیر آن بر بازار فارکس

قراردادهای آتی صندوقهای فدرال رزرو، قراردادهایی هستند که در بورس شیکاگو(CME) معامله میشوند و نشاندهنده انتظارات بازار هستند. بازار همیشه پیشبینی خود را از میزان نرخ بهره دارد. کار یک معاملهگر پیشبینی تغییر در آن انتظارات است.

برای اینکه یک معاملهگر بتواند نرخهای بانک مرکزی را پیشبینی کند، باید آنچه را که بانک مرکزی در حال حاضر نظارت میکند، زیر نظر داشته باشد. بانکهای مرکزی نیز باید سعی کنند در مورد این که چه زمانی انتظار افزایش نرخ بهره دارند و چه دادههای اقتصادی را نظارت میکنند، تا حد امکان با مردم روراست و شفاف باشند.

بانکهای مرکزی بر اساس چندین دادههای اقتصادی، تصمیم به کاهش یا افزایش نرخ بهره میگیرند. شما میتوانید با استفاده از یک تقویم اقتصادی فارکس از این دادههای مهم اقتصادی و انتشار آنها مانند تورم، نرخ بیکاری و رشد تولید ناخالص داخلی مطلع شوید. اقدامات معاملهگر باید همسو با سیاستهای بانک مرکزی باشد و باید قبل از اعلام عمومی، اقدامات آنها را پیشبینی کند. بدین طریق معاملهگر میتواند از مزایای تغییر انتظارات بازار بهرهمند شود. این روش معاملاتی مبتنی بر مبانی تحلیل بنیادی یا فاندامنتال است که با تحلیل تکنیکال تفاوت دارد.

- بیشتر بخوانید: تقویم اقتصادی فارکس

استراتژیهای معاملاتی نرخ بهره در فارکس

معاملهگران فارکس میتوانند نتیجه انتشار اخبار نرخ بهره را معامله کنند، بدین صورت که با توجه به نتیجه خبر درست در زمان انتشار آن، به خرید یا فروش یک ارز بپردازند.

معاملهگران با تجربه و پیشرفته در فارکس، تغییرات لحن سخنگوی بانک مرکزی را میتوانند پیشبینی کنند که ممکن است بر انتظارات بازار تاثیر بگذارد. معاملهگران این کار را با نظارت بر متغیرهای اقتصادی کلیدی و مهم چون تورم انجام میدهند. در این حالت معاملهگران معاملات خود را قبل از سخنرانی بانک مرکزی انجام میدهند.

روش دیگر معاملاتی این است که معاملهگر پس از انتشار نتیجه خبر نرخ بهره، منتظر بماند تا جفت ارز مورد نظر پولبک بزند و سپس وارد معامله جفت ارز مربوطه شود. برای مثال اگر بانک مرکزی آمریکا (یا هر بانک مرکزی دیگر) به طور غیر منتظره، نرخ بهره را افزایش دهد، ارز دلار روند افزایشی در پیش میگیرد، در این حالت معاملهگر میتواند پیش از باز نمودن پوزیشن معاملاتی خرید، منتظر پولبک قیمت یا کاهش ارز بماند و سپس پوزیشن خرید خود را در جفت ارز مورد نظر باز نماید.

مفاهیم کلیدی

- تصمیمات نرخ بهره به مراتب اهمیت کمتری نسبت به انتظارات تغییر نرخ بهره در آینده دارند. به بیانی دیگر پیشبینی بازار از تغییر نرخ بهره در آینده اهمیت بیشتری نسبت به نتیجه واقعی نرخ بهره دارد.

- معاملات ارزها با افزایش تفاوت نرخ بهره، احتمال موفقیت در معاملات را افزایش میدهد.

- برای پیشبینی تغییرات احتمالی در انتظارات بازار باید اطلاعات اقتصادی خود را با استفاده از تقویم اقتصادی فارکس به طور مرتب به روز رسانی کنید.

کلام آخر

همان طور که گفته شد، تاثیر نرخ بهره در فارکس برای معاملهگران اهمیت بالایی دارد، این نرخ بهره است که بازار فارکس را به گردش درمیآورد. به بیانی دیگر ارز هر کشوری از تغییرات نرخ بهره که توسط بانک مرکزی آن کشور تعین میشود، پیروی میکند. معاملهگران باید برای افزایش احتمال موفقیت در معاملات خود، انتظارات بازار را از تغغیرات نرخ بهره پیشبینی کنند، یا با توجه به نتیجه واقعی نرخ بهره معاملات خود را تنظیم کنند. از این رو باید به طور مرتب اطلاعات اقتصادی که ممکن است بر تغییر نرخ بهره اثر بگذارند، با استفاده از یک تقویم اقتصادی به روز رسانی کند.