الگوی v در تحلیل تکنیکال، الگوهای قیمتی محبوب میان تریدرها هستند که برای شناسایی برگشت روند استفاده میشوند. این الگوها با حرکات شدید و ناگهانی قیمت مشخص میشوند و به دو دسته الگوی v سقف و الگوی v کف تقسیم میشوند. اگر به تازگی با این الگو آشنا شدهاید این مقاله را تا انتها مطالعه کنید. موضوعاتی که در این مقاله مورد بررسی قرار میگیرد، به شرح زیر است:

- الگوی V در تحلیل تکنیکال چیست؟

- خط گردن در الگوی V در تحلیل تکنیکال چیست؟

- الگوی V کف (V BOTTOMS)

- نحوه معامله الگوی V کف

- الگوی V سقف (V TOPS)

- نحوه معامله الگوی V سقف

الگوی V در تحلیل تکنیکال چیست؟

الگوهای V اعم از کف و سقف، الگوهای قیمتی بسیار محبوبی میان تریدرها هستند که برای شناسایی برگشت روند استفاده میشوند. این الگوها با حرکات ناگهانی و شدید در قیمت تشخیص داده میشوند و به شکل V یا V وارونه در چارت قیمتی ظاهر میشوند. با شناخت این الگوها، تریدرها میتوانند تغییرات احتمالی در روند بازار را پیشبینی کرده و بر اساس آن معاملات خرید و فروش باز نمایند.

انواع مختلفی از الگوهای V قیمتی وجود دارد که تریدرها باید تفاوت میان آنها را بدانند. الگوی V کف و سقف کلاسیک، کف و سقف اسپایک و الگوی V کف و سقف وارونه از جمله الگوهای V به شمار میروند. علاوه بر این، معاملهگران باید عواملی نظیر مدیریت ریسک، استراتژي ورود و خروج و شرایط بازار را هنگام معامله با الگوی V کف و سقف در نظر بگیرند.

در حالت کلی، درک این الگوها میتواند درک عمیقی در مورد روند بازار به تریدر ارائه دهد و درنتیجه باعث بهبود استراتژی معاملاتی تریدر خواهد شد. الگوی V کف و سقف به دلیل ماهیت حرکتی شدید و ناگهانی و نیز دشوار بودن تشخیص نقطه شکست واضح ، برای معامله بسیار چالش برانگیز هستند. بنابراین، معاملهگران باید هوشیار باشند و از ترکیبی از ابزارهای تکنیکال برای تعیین نقاط ورود و خروج احتمالی استفاده کنند.

از طرفی، الگوی V کف و سقف ممکن است خود بخشی از یک الگوی قیمتی بزرگتر باشد، که میتواند شناسایی آن را بسیار سخت و چالش بر انگیز نماید. همچنین، این الگو معمولا به دلیل شباهت با بسیاری از الگوها از جمله الگوی کف و سقف دو قلو (double top and bottom) ممکن است، اشتباه گرفته شود. بنابراین، نه تنها باید به شکل الگو متکی باشید، بلکه باید از اندیکاتورهای دیگری نیز در این زمینه برای تایید الگو کمک بگیرید. برای این منظور، تریدرها میتوانند از ابزارهایی نظیر خط روند، سطوح حمایت و مقاومت و حجم بهره ببرند تا الگوی V کف و سقف را تایید کرده و شانس موفقیت آنها را در معاملات چند برابر کند.

- بیشتر بخوانید: 7 نکته برای معاملات روزانه

- بیشتر بخوانید: نکاتی برای شروع معاملهگری

- بیشتر بخوانید: تحلیل تکنیکال در فارکس

- بیشتر بخوانید: بررسی جامع انواع نمودار در بازار فارکس

خط گردن در الگوی V در تحلیل تکنیکال چیست؟

خط گردن یا NECK LINE، در حقیقت یک سطح کلیدی حمایتی یا مقاومتی در این الگو به شمار میرود. برای مثال در الگوی V کف این خط در بالاترین نقطه الگو کشیده میشود و بهترین حالت معامله با استفاده از این الگو زمانی است که این خط گردن که به عنوان یک سطح مقاومتی عمل میکند، به بالا شکسته شود. به بیانی دیگر، خط گردن و شکسته شدن آن به عنوان تاییدیهای برای ورود به معامله خرید است.

در الگوی V سقف نیز همین موضوع صادق است، خط گردن در پایینترین نقطه الگو کشیده میشود و تا زمانی که این خط به پایین شکسته نشود، بهتر است تریدر از باز نمودن پوزیشن معاملاتی فروش اجتناب کند.

الگوی V کف

الگوی V کف همان طور که از نامش پیدا است به شکل V که یکی از حروف انگلیسی است، در چارت ظاهر میشود. این الگو زمانی در چارت قیمتی نمایان میشود که قیمت بعد از یک حرکت نزولی شدید یعنی ریزش شارپی، بلافاصله یک صعود شارپی را نیز تجربه کند.

این الگو یکی از پر ریسکترین الگوهای قیمتی است؛ زیرا ابتدا روند ریزشی به مرور و تدریجی اتفاق میافتد، اما ناگهان به صورت شارپی ریزش کرده و پس از آن به صورت انفجاری ریزش شارپی را با صعود شارپی پس میگیرد. همین ریزش و صعود شارپی که بدون توقف رخ میدهد، قدرت تصمیمگیری تریدر را کاهش میدهد و او باید در کوتاهترین زمان ممکن عکس العمل نشان دهد و در مورد معامله خود یا باز نمودن پوزیشن معاملاتی جدید تصمیمگیری کند.

- بیشتر بخوانید: بروکر اینوسلو (INVESLO)

- بیشتر بخوانید: بروکر ویندزور

- بیشتر بخوانید: معرفی بروکر اف ایکس سی ام

- بیشتر بخوانید: معرفی بروکر فارکس تایم FXTM

نحوه معامله الگوی V کف

الگوی V کف، یک الگوی قدرتمند صعودی است و همان طور که گفته شد جز الگوهای پر طرفدار و البته ریسکی برگشتی محسوب میشود. این الگو در همه بازارها و در تمام تایم فریمها شکل میگیرد. همچنین، به دلیل ماهیت شارپی آن، معامله و شناسایی به موقع آن برای معاملهگران تازهکار و مبتدی بسیار دشوار است.

در این الگو، یک خط دربالاترین نقطه الگو ترسیم میشود که به خط گردن یا نک لاین (NECK LINE)، معروف است. خط گردن به عنوان یک سطح مقاومتی عمل میکند تا زمانی که قیمت این ناحیه را به بالا برک نکند یعنی نشکند، انجام معامله خرید صحیح نیست. از این رو، تریدر باید منتظر بماند تا این سطح کلیدی که به عنوان یک مقاومت عمل میکند، شکسته شود تا بتواند پوزیشن خرید برای خود داشته باشد.

تشخیص این الگو برای تریدرهای بی تجربه اندکی دشوار است و اغلب تریدرهای مبتدی زمانی این الگو را شناسایی میکنند که قیمت تا نزدیک خط گردن حرکت کرده باشد.

شما میتوانید برای تشخیص به موقع این الگو از اندیکاتورهایی نظیر اندیکاتور MACD کمک بگیرید. زمانی که قیمت یک ریزش شارپی و بالافاصله صعود شارپی تجربه میکند، اندیکاتور MACD نیز از حالت منفی یعنی زیر 0 به حالت مثبت یعنی بالای 0 حرکت میکند، این قضیه میتواند به عنوان یک تاییدیه برای تریدرها باشد.

در تصویر بالا میتوانید نمونهای از این الگوی V کف را مشاهده کنید.

- بیشتر بخوانید: انواع تحلیل در فارکس

- بیشتر بخوانید: جفت ارزها در فارکس

- بیشتر بخوانید: انواع اندیکاتور در بازار فارکس

- بیشتر بخوانید: معرفی کامل بروکر آمارکتس AMarekts

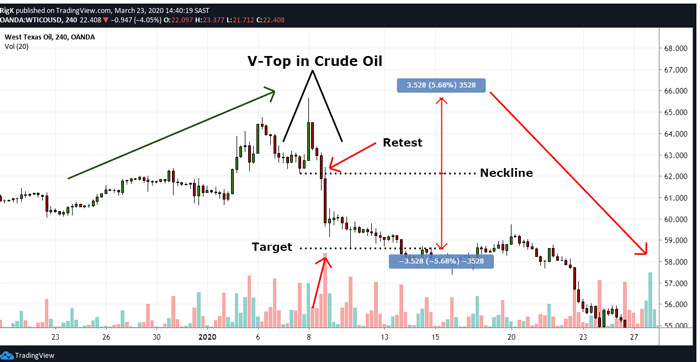

الگوی V سقف

الگوی V سقف به شکل حرف انگلیسی V وارونه است. این الگو زمانی در چارت قیمتی ایجاد میشود که قیمت یک صعود شارپی داشته و بالافاصله پس از آن یک ریزش شارپی تجربه کند.

این الگو نیز همانند الگوی V کف، معامله آن بسیار پر ریسک بوده و برای تریدرهای مبتدی توصیه نمیشود، زیرا صعود شارپی و بلافاصله ریزش شارپی بدون توقف در قیمت اتفاق میافتد و قدرت تصمیمگیری را در تریدر کاهش میدهد.

نحوه معامله الگوی V سقف

الگوی V سقف نیز مانند الگوی V کف یک الگوی قیمتی پر طرفدار برگشتی است، الگوی V سقف یک الگوی نزولی قدرتمند است. در این الگو نیز یک خط گردن به عنوان یک سطح حمایتی کلیدی ترسیم میشود و تا زمانی که قیمت نتواند این خط گردن را برک کند، احتمال نزولی شدن قیمت بعید است.

بهترین حالت معامله این الگو، زمانی است که خط گردن شکسته شود و پس از شکسته شدن قیمت به آن پولبک بزند. خط گردن در پایینترین نقطه این الگو کشیده میشود، یعنی از شروع صعود شارپی تا انتهای حرکت شارپی نزولی این خط ترسیم میگردد.

از این رو، تریدر باید زمانی معامله فروش باز کند که خط گردن شکسته شده و قیمت به این ناحیه حمایتی که اکنون به عنوان یک مقاومت عمل میکند، پولبک بزند.

البته ناگفته نماند که، تریدرهای پیشرفتهای که به موقع این الگو را تشخیص میدهند میتوانند ریزش شارپی را هم معامله کنند که البته ریسک زیادی نیز دارد. در الگوی V کف نیز معامله صعود شارپی ممکن است، اما معامله آن نیز پر ریسک بوده و فقط تریدرهای حرفهای میتوانند آن را به موقع تشخیص داده و معامله کنند. این الگو را میتوانید در تصویر بالا به طور واضح مشاهده کنید.

- بیشتر بخوانید: فارکس چیست؟

- بیشتر بخوانید: سبک معاملهگری در فارکس

- بیشتر بخوانید: موفقیت در بازار فارکس

- بیشتر بخوانید: بهترین زمان ترید فارکس

ترکیب الگوی V کف و سقف با اندیکاتورهای حجم و MACD

برای این که بتوانید به موقع این الگو را در چارت تشخیص دهید و برای معامله آن تاییدیه بگیرید، میتوانید از اندیکاتورهای تکنیکال و ابزارهایی نظیر حجم و اندیکاتور MACD کمک بگیرید.

برای مثال، اگر از ابزار حجم برای این منظور کمک بگیرید، مشاهده میکنید که در زمان شکسته شدن خط گردن، حجم به طور قابل توجهی افزایش مییابد، این افزایش در حجم میتواند به عنوان تاییدیهای مبنی بر شکسته شدن خط گردن در نظر گرفته شود. یا در اندیکاتور MACD هیستوگرام ناگهان از زیر 0 به بالای 0 یا از بالای 0 به زیر 0 انتقال مییابد که این نیز نشانهای مبنی بر تایید شکست خط گردن است.

انتخاب اندیکاتور و ابزار کمکی بستگی به تریدر دارد، طیف وسیعی از اندیکاتورهای تکنیکال هستند که تریدر میتواند از آنها به عنوان ابزار کمکی و گرفتن تاییدیه بهره ببرد.

کلام آخر

الگوی V کف و سقف در تحلیل تکنیکال جز الگوهای قیمتی پر طرفدار در میان تریدرها است که جز الگوهای برگشتی به شمار میرود. معامله این الگوی قیمتی برای تریدرهای مبتدی نسبتا دشوار است، زیرا تشخیص به موقع آن و شکست خط گردن معمولا با تاخیر انجام میشود. بنابراین، بهتر است با الگوهای کم ریسک و آسان معاملات خود را شروع کنید و پس از این که تجربه کافی کسب نمودید، به سراغ الگوهای قیمتی نظیر الگوی V کف و سقف بروید.